Thanh toán không dùng tiền mặt: đặc điểm và các thể thức

Thanh toán không dùng tiền mặt qua ngân hàng.

Nội Dung

1. Khái niệm thanh toán không dùng tiền mặt

Thanh toán không dùng tiền mặt hay còn gọi là thanh toán chuyển khoản, là việc chi trả tiền hàng hóa, dịch vụ giữa các chủ thể kinh tế được thực hiện bằng cách trích chuyển tiền thông qua tài khoản ngân hàng hoặc bù trừ công nợ lẫn nhau mà không phải sử dụng đến tiền mặt.

Bạn đang xem: Thanh toán không dùng tiền mặt: đặc điểm và các thể thức

Trong điều kiện nền kinh tế thị trường phát triển, khối lượng trao đổi trong nước cũng như với nước ngoài tăng nhanh, đòi hỏi phải có cách thức trả tiền thuận tiện, an toàn, nhanh chóng và tiết kiệm, đó là thanh toán chuyển khoản.

2. Đặc điểm của thanh toán không dùng tiền mặt

2.1. Mở tài khoản

Muốn thanh toán không dùng tiền mặt qua ngân hàng, khách hàng phải mở tài khoản tiền gửi thanh toán (người này gọi là chủ tài khoản tiền gửi thanh toán). Chủ tài khoản tiền gửi thanh toán có quyền mở tài khoản tại một hay nhiều ngân hàng thương mại hoặc kho bạc Nhà nước (sau đây gọi chung là ngân hàng).

Chủ tài khoản có quyền tự do lựa chọn ngân hàng để mở tài khoản. Việc mở tài khoản tại ngân hàng và thực hiện thanh toán qua tài khoản được ghi bằng nội tệ. Trường hợp mở tài khoản và thanh toán bằng ngoại tệ phải theo quy chế quản lý ngoại hối của Chính phủ mỗi quốc gia. Như vậy tiền tệ kế toán và tiền tệ dùng để thanh toán đều là tiền ghi số.

Để đảm bảo cho việc thanh toán được tiến hành thuận lợi, chủ tài khoản phải duy trì đủ tiền để thanh toán.

2.2. Chủ thể thanh toán

Trong thanh toán chuyển khoản, nhất thiết phải có ba chủ thể tham gia thanh toán, đó là:

Người trả tiền: Là con nợ, có thể là người mua; người nhập khẩu hàng hóa, người nhận dịch vụ, v.v.. Người trả tiền có nhiệm vụ lập và nộp chứng từ theo đúng mẫu và đúng thời hạn quy định; phải trả tiền đầy đủ, kịp thời cho người thụ hưởng.

– Người thụ hưởng: Là chủ nợ, có thể là người bán; người xuất khẩu hàng hóa, người cung cấp dịch vụ, vv.. Người thụ hưởng có quyền hưởng lợi một khoản tiền do đã giao hàng hóa hoặc đã cung cấp dịch vụ cho người mua.

– Trung gian thanh toán: Là các định chế thuộc hệ thống tài chính – tín dụng như: ngân hàng thương mại, kho bạc Nhà nước, ngân hàng trung ương.

2.3. Chứng từ thanh toán

Tất cả các chứng từ thanh toán không dùng tiền mặt đều theo quy định của ngân hàng, gồm cả chứng từ bằng giấy và cả chứng từ điện tử. Nếu là chứng từ bằng giấy thì do ngân hàng in ấn và nhượng bán cho khách hàng, chứng từ đó phải được lập và nộp vào ngân hàng theo đúng quy định. Ngân hàng có quyền từ chối thanh toán hoặc không tiếp nhận các giấy tờ thanh toán trong trường hợp chủ thể thanh toán vi phạm nguyên tắc, chế độ, thể lệ thanh toán.

Khi tiến hành một nghiệp vụ thanh toán không dùng tiền mặt phải sử dụng các chứng từ thanh toán riêng. Những chứng từ này được phát hành theo quy định thống nhất trong hệ thống tài chính – tín dụng. Chứng từ thanh toán làm căn cứ để thực hiện việc chi trả. Tùy theo từng thể thức thanh toán không dùng tiền mặt mà sử dụng các chứng từ thanh toán phù hợp.

Trên mỗi chứng từ thanh toán phải chứa đựng tất cả các yếu tố cơ bản như: Tên, địa chỉ người trả tiền, người được hưởng, nơi mở tài khoản, số tiền trả, lý do trả tiền, thời gian trả tiền, chữ ký của các chủ thể liên quan, tài khoản người trả tiền, tài khoản người được hưởng lợi, v.v…

3. Trách nhiệm của ngân hàng

Ngân hàng có trách nhiệm hướng dẫn khách hàng thanh toán, giám sát khả năng chi trả của khách hàng, thông báo và đối chiếu thường xuyên số dư tài khoản tiền gửi với chủ tài khoản, xử lý kịp thời các vụ việc vi phạm thể lệ thanh toán hiện hành.

Ngân hàng có trách nhiệm chi trả trong phạm vi số dư tài khoản tiền gửi theo yêu cầu của chủ tài khoản. Nếu do thiếu sót trong quá trình thanh toán, gây thiệt hại cho khách hàng thì ngân hàng phải bồi thường thiệt hại tùy theo mức độ vi phạm có thể bị xử lý theo pháp luật. Quá trình thực hiện dịch vụ thanh toán cho khách hàng, ngân hàng được phép thu phí theo quy định của ngân hàng trung ương.

4. Các thể thức thanh toán không dùng tiền mặt

Theo quy chế hiện hành ở Việt Nam hiện nay có các thể thức thanh toán không dùng tiền mặt sau:

4.1. Thể thức thanh toán ủy nhiệm chi – chuyển tiền

Ủy nhiệm chỉ là lệnh chi tiền của chủ tài khoản được lập theo mẫu in sẵn của ngân hàng, yêu cầu ngân hàng trích một số tiền nhất định trên tài khoản của mình để trả cho người thụ hưởng.

Ủy nhiệm chi được dùng để thanh toán khoản tiền hàng hóa, dịch vụ hoặc chuyển tiền trong cùng hệ thống ngân hàng hoặc khác hệ thống ngân hàng.

Các ngân hàng trong phạm vi một ngày làm việc phải thực hiện lệnh chi của khách hàng khi đứng tư cách là ngân hàng trả tiền, còn các ngân hàng phục vụ đơn vị được hưởng phải kịp thời chuyển số tiền vào tài khoản của người được hưởng lợi.

Theo thể thức thanh toán này khách hàng có thể phát hành Ủy nhiệm chí, cũng có thể sử dụng séc chuyển tiền cầm tay. Séc chuyển tiền cầm tay là một lệnh viết do ngân hàng phát hành, yêu cầu một ngân hàng thanh toán số tiền ghi trên tờ séc cho đại diện của chính chủ tài khoản.

Xem thêm : Giá Gói Cước Netflix Tại Việt Nam Mới Nhất 2023

Các chủ tài khoản muốn sử dụng loại séc chuyển tiền cảm tay phải lập ủy nhiệm chỉ hoặc giấy nộp tiền mặt, yêu cầu ngân hàng trích tài khoản của mình để phát hành sác chuyến tiền cắm tay

4.2. Thể thức thanh toán séc

Séc là mệnh lệnh trả tiền vô điều kiện do một khách hàng của một ngân hàng ký phát yêu cầu ngân hàng trích một số tiền nhất định trên tài khoản séc của mình để chuyển trả cho người khác hưởng lợi.

Séc là một loại chứng từ thanh toán được áp dụng rộng rãi ở tất cả các nước trên thế giới. Quy tắc sử dụng séc đã được chuẩn hóa theo quy định của từng quốc gia và theo công ước quốc tế.

Ở Việt Nam, căn cứ theo Nghị định của Thủ tướng Chính phủ về séc, điều kiện sử dụng séc như sau:

Séc được dùng để thanh toán tiền hàng hóa, dịch vụ, nộp thuế, trả nợ hoặc để rút tiền mặt tại các chi nhánh ngân hàng.

Séc thanh toán chuyển khoản chỉ được thanh toán giữa các ngân hàng trong hệ thống, trên cùng địa bàn tỉnh, thành phố, hàng ngày có giao nhận chứng từ trực tiếp, hoặc khác hệ thống tham gia thanh toán bù trừ trên địa bàn tỉnh, thành phố.

Thủ tục phát hành séc:

* Séc dùng để lĩnh tiền mặt

Người phát hành séc trả cho cá nhân hoặc phát hành cho thủ quỹ của đơn vị lĩnh tiền mặt, hoặc người thụ hưởng là pháp nhân, thì thủ tục phát hành theo đúng chế độ hiện hành.

* Séc dùng để thanh toán chuyển khoản sẽ có gạch hai đường song song chéo góc, trên tờ séc sẽ viết tay hoặc đóng dấu chuyển khoản” ở phía trên bên trái mặt trước tờ séc trước khi trao séc cho người thụ hưởng.

* Nếu séc bảo chi thì đơn vị phải làm thủ tục bảo chỉ tại ngân hàng.

Quy trình thanh toán sắc;

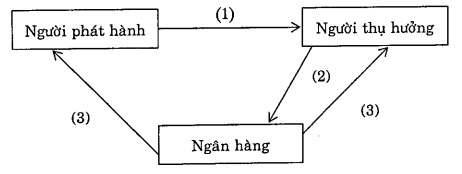

* Trường hợp người phát hành sóc và người thụ hưởng cùng mở tài khoản tại một ngân hàng thanh toán.

(1) Người phát hành giao séc cho người thụ hưởng.

(2) Người thụ hưởng nộp séc và bảng kê vào ngân hàng phục vụ.

(3) Ngân hàng ghi nợ tài khoản người phát hành (căn cứ vào tờ séc), ghi có tài khoản người thụ hưởng (căn cứ vào liên bảng kẻ) và báo có cho người thụ hưởng.

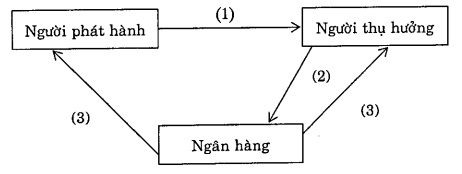

* Trường hợp người phát hành và người thụ hưởng mở tài khoản tại hai ngân hàng có cùng hệ thống hoặc khác hệ thống trên cùng địa bàn tỉnh, thành phố.

(1) Người phát hành séc giáo séc cho người thụ hưởng.

Xem thêm : Những lời chúc 20/10 cho chị gái hay hài hước

(2) Người thụ hướng nộp séc và bảng kê nộp sắc vào ngân hàng. 2 liên bảng kê nộp sóc dùng để lập chứng từ thanh toán điện tử (nếu 2 ngân hàng cùng hệ thống) và chuyển cho ngân hàng phục vụ người thụ hưởng.

(3) Ngân hàng ghi nợ tài khoản người phát hành séc, đồng thời chuyển tiền qua ngân hàng người thụ hưởng.

(4) Ngân hàng ghi và báo có người thụ hưởng.

Trường hợp séc đã làm thủ tục bảo chi thì thủ tục nộp séc và thanh toán séc cũng giống các trường hợp trên, ngoài ra phải chú ý ký mã hiệu mật trên tờ séc, nếu dủ điều kiện thì ngân hàng sẽ thanh toán cho khách hàng.

4.3. Thể thức thanh toán ủy nhiệm thu

Ủy nhiệm thu là lệnh ủy thác của người được hưởng nhờ ngân hàng thu hộ số tiền ghi trên ủy nhiệm thu.

Ủy nhiệm thu được áp dụng trong thanh toán giữa các khách hàng do một ngân hàng hay hai ngân hàng cùng hệ thống hay khác hệ thống phục vụ.

Người thụ hưởng phải thông báo cho ngân hàng phục vụ mình những điều kiện thanh toán ghi trong hợp đồng mua hàng. Người thụ hưởng phải lập và nộp ủy nhiệm thu cùng với các chứng từ hàng hóa, dịch vụ (hóa đơn, vận đơn) trong thời hạn quy định đến ngân hàng phục vụ mình hoặc đến ngân hàng phục vụ người trả tiền. Trong vòng một ngày làm việc, ngân hàng phục vụ người trả tiền phải hoàn tất thủ tục trích tài khoản và chuyển số tiền cho bên thụ hưởng. Khi thanh toán, tài khoản của người trả tiền không đủ chi trả thì người trả tiền phải chịu phạt chậm trả.

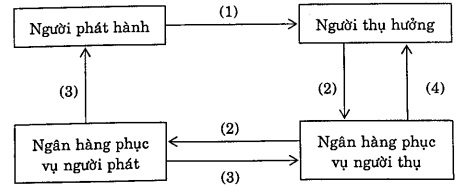

4.4. Thể thức thanh toán thư tín dụng

Thư tín dụng là lệnh viết của người trả tiền yêu cầu một ngân hàng phải trả tiền cho người được hưởng khi người đó thực hiện đúng và đủ những điều kiện ghi trên thư tín dụng.

Người trả tiền sẽ làm đơn xin mở thư tín dụng, ghi rõ các yếu tố quy định và phải lưu ký số tiền trên thư tín dụng ở ngân hàng phục vụ mình.

Người được hưởng phải căn cứ vào các điều kiện trên thư tín dụng, tổ chức việc giao hàng cho người mua theo đúng hợp đồng hoặc đơn đặt hàng. Đồng thời xuất trình các chứng từ cần thiết cho ngân hàng phục vụ mình để xin thanh toán tiền đã giao. Quá thời hạn quy định, thư tín dụng đã mở không được sử dụng sẽ được thanh lý và hoàn trả lại cho chủ thể trả tiền.

4.5. Thanh toán bằng thẻ thanh toán

Thẻ thanh toán là một loại giấy tờ có giá do ngân hàng phát hành và được dùng để trả tiền hàng hóa, dịch vụ và là công cụ để rút tiền mặt tại các ngân hàng đại lý hay tại các máy rút tiền tự động.

Các loại thẻ thanh toán:

– Thẻ ghi nợ: áp dụng đối với những khách hàng có quan hệ tín dụng, thanh toán thường xuyên có tín nhiệm với ngân hàng. Mỗi thẻ này có ghi hạn mức thanh toán tối da do ngân hàng phát hành thẻ quy định; khách hàng chỉ được thanh toán trong phạm vi hạn mức của thẻ.

– Thẻ ký quỹ: được áp dụng rộng rãi cho mọi khách hàng. Muốn dùng loại thẻ này khách hàng phải ký quỹ số tiền vào một tài khoản chuyên dùng tại một ngân hàng, khách hàng chỉ được chi trả tiền hàng, dịch vụ và các khoản thanh toán khác trong phạm vi số tiền ký quỹ này.

Thẻ tín dụng: áp dụng đối với khách hàng có đủ điều kiện vay tiền của một ngân hàng. Khách hàng chỉ được chi trả trong phạm vi hạn mức tín dụng đã được chấp nhận bằng văn bản.

Cách sử dụng thẻ thanh toán:

Khách hàng mua loại thẻ thanh toán thích hợp với mình tại ngân hàng. Người chủ sở hữu thẻ giao biên lai thẻ thanh toán cho người thụ hưởng khi người này giao hàng hay cung ứng dịch vụ.

Người thụ hưởng khi tiếp nhận thẻ thanh toán đều phải kiểm tra mật mã và các điều quy định về kỹ thuật an toàn thẻ, không tiếp nhận các thẻ đã có thông báo mất thẻ hoặc cấm lưu hành. Khi nhân biên lại thẻ thanh toán phải nộp vào ngân hàng đại lý thanh toán để nhận tiền. Trong phạm vi một ngày làm việc, kể từ khi nhận được biên lai thẻ thanh toán ngân hàng đại lý phải thanh toán cho khách hàng. Khi hết hạn mức tín dụng, hết số dư ký quỹ ghi trên thẻ hoặc hết hạn sử dụng thẻ, nếu có nhu cầu, người sử dụng thẻ phải đến ngân hàng phát hành thẻ làm thủ tục sử dụng tiếp.

Từng bước hòa nhập với hệ thống ngân hàng toàn cầu, các ngân hàng thương mại Việt Nam đã quan tâm đến dịch vụ này, bởi vậy dịch vụ thẻ ngày một phát triển.

(Nguồn tài liệu: TS. Lê Thị Mận, Lý thuyết Tài chính Tiền tệ)

Nguồn: https://25giay.vn

Danh mục: Tin Tức