Ngân hàng thương mại là gì? Bản chất, chức năng và phân loại NHTM

Nội Dung

1. Bản chất của ngân hàng thương mại

Ngân hàng thương mại là một định chế tài chính trung gian có vị trí quan trọng trong nền kinh tế thị trường.

1.1. Khái niệm ngân hàng thương mại

Có nhiều kinh tế gia nghiên cứu về vấn đề này và đương nhiên là có những chính kiến khác nhau. Nhưng nhìn chung khi nghiên cứu về ngân hàng thương mại họ đều có cách nhìn nhận tương đối thống nhất về ngân hàng thương mại như sau:

Bạn đang xem: Ngân hàng thương mại là gì? Bản chất, chức năng và phân loại NHTM

Ở Mỹ cho rằng: Ngân hàng thương mại là công ty kinh doanh tiền tệ, chuyên cung cấp dịch vụ tài chính và hoạt động trong ngành công nghiệp dịch vụ tài chính.

Ở Pháp cho rằng: Ngân hàng thương mại là những doanh nghiệp và cơ sở nào thường xuyên nhận của công chúng dưới hình thức ký thác hay hình thức khác các số tiền mà họ dùng cho chính họ vào nghiệp vụ chiết khấu, tín dụng hay dịch vụ tài chính.

Ở Ấn Độ cho rằng: Ngân hàng thương mại là cơ sở nhận ký thác để cho vay hay tài trợ đầu tư.

Ở Việt Nam, theo Pháp lệnh Ngân hàng ghi: “Ngân hàng thương mại là tổ chức kinh doanh tiền tệ mà hoạt động chủ yếu và thường xuyên là nhận tiền gửi của khách hàng với trách nhiệm hoàn trả và sử dụng số tiền đó để cho vay, thực hiện nghiệp vụ chiết khấu và làm phương tiện thanh toán”.

Như vậy, chúng ta có thể hiểu ngân hàng thương mại theo một trong các khái niệm sau:

– Ngân hàng thương mại là một doanh nghiệp đặc biệt chuyên kinh doanh trên lĩnh vực tiền tệ tín dụng, trong đó chức năng chủ yếu là làm trung gian tín dụng giữa các doanh nghiệp, các tổ chức kinh tế, cá nhân trong nền kinh tế.

– Ngân hàng thương mại là một tổ chức kinh doanh tiền tệ và thực hiện các dịch vụ ngân hàng cho khách hàng.

– Ngân hàng thương mại là một định chế tài chính trung gian chuyên kinh doanh tiền tệ bằng nguồn vốn huy động tiền gửi và cung ứng các dịch vụ thanh toán.

| Luật các tổ chức tín dụng: NHTM là tổ chức tín dụng được thực hiện toàn bộ hoạt động ngân hàng và các hoạt động kinh doanh khác có liên quan vì mục tiêu lợi nhuận theo quy định của Luật Các tổ chức tín dụng và các quy định khác của pháp luật. (Nghị định số 59/2009/NĐ-CP của Chính phủ về tổ chức và hoạt động của NHTM) Theo Luật Ngân hàng nhà nước: Hoạt động ngân hàng là hoạt động kinh doanh tiền tệ và dịch vụ ngân hàng với nội dung thường xuyên là nhận tiền gửi và sử dụng số tiền này để cấp tín dụng, cung ứng dịch vụ thanh toán. |

Phân biệt NHTM và TCTD phi ngân hàng

| NHTM | TCTD phi ngân hàng |

| – Là tổ chức tín dụng – Được thực hiện toàn bộ hoạt động ngân hàng – Là tổ chức nhận tiền gửi (deposit institution) – Cung cấp dịch vụ thanh toán | – Là tổ chức tín dụng – Được thực hiện một số hoạt động ngân hàng – Là tổ chức không nhận tiền gửi (nondeposit institution) – Không cung cấp dịch vụ thanh toán |

Bản chất của ngân hàng là gì?

1.2. Bản chất

Xét về bản chất, ngân hàng thương mại là một doanh nghiệp kinh doanh vì mục tiêu lợi nhuận – lợi nhuận tối đa.

Khác hẳn với các doanh nghiệp phi tài chính kinh doanh trong các lĩnh vực công nghiệp, thương nghiệp, trực tiếp sản xuất sản phẩm hoặc kinh doanh hàng hóa, còn ngân hàng thương mại chuyên kinh doanh tiền tệ, tín dụng và các dịch vụ ngân hàng.

Khác với ngân hàng trung ương cho vay bằng nguồn vốn phát hành, ngân hàng thương mại kinh doanh chủ yếu bằng nguồn vốn huy động tiền gửi.

2. Chức năng của ngân hàng thương mại

Khi bàn về các chức năng của ngân hàng thương mại, các kinh tế gia đều cho rằng: Ngân hàng thương mại có ba chức năng cơ bản, đó là chức năng trung gian tín dụng, chức năng trung gian thanh toán, chức năng tạo ra các công cụ lưu thông tín dụng thay thế cho tiền mặt.

2.1. Chức năng trung gian tín dụng

– Trung gian tín dụng giữa các chủ thể tạm thời thừa vốn và các chủ thể tạm thời thiếu vốn:

Với nội dung trung gian tín dụng, ngân hàng thương mại tiến hành huy động và tập trung các nguồn vốn tiền tệ tạm thời nhàn rỗi trong nền kinh tế để tạo lập nguồn vốn cho vay và sử dụng nguồn vốn đó để cho vay, chiết khấu và đầu tư vào các nhu cầu khác trong nền kinh tế.

Như vậy ngân hàng vừa đi vay lại vừa cho vay hay nói một cách khác là ngân hàng vừa “mua” tiền vừa “bán” tiền, phần tiền chênh giữa giá “bán” và giá “mua” chính là bộ phận lớn trong lợi nhuận của ngân hàng thương mại.

– Trung gian tín dụng giữa ngân hàng trung ương và nền kinh tế thị trưởng:

Khi đã tận dụng mọi nguồn vốn, bao gồm cả nguồn vốn tự có, nguồn vốn huy động, nguồn vốn khác nhưng vẫn không đủ đáp ứng cho nhu cầu vay nợ của nền kinh tế, ngân hàng thương mại sẽ vay vốn ở ngân hàng trung ương và lúc này ngân hàng trung ương sẽ xuất hiện là người cho vay cuối cùng đối với các ngân hàng thương mại.

Chức năng trung gian tín dụng có ý nghĩa lớn đối với nền kinh tế vì đã điều hòa vốn tiền tệ từ nơi tạm thời thừa vốn đến nơi tạm thời thiếu vốn làm giảm tối đa lượng vốn nhàn rỗi trong xã hội, góp phần thúc đẩy nhanh quá trình vận động của vốn tiền tệ trong xã hội, tăng thu giá trị thặng dư cho các chủ thể kinh tế.

Đối với ngân hàng thương mại, chức năng này sẽ là cơ cho sự tồn tại và phát triển ngân hàng, tạo nguồn vốn để ngân hàng thương mại kinh doanh và tăng thu lợi nhuận, đồng thời là cơ sở để ngăn hàng thương mại tạo bút tệ.

Đối với khách hàng tiến gửi vừa giúp cho vốn nhàn rồi tăng khả năng sinh lợi lại vừa đảm bảo an toàn vốn.

Đối với khách hàng tiền vay vừa kịp thời thỏa mãn được nhu cầu vốn tạm thời thiếu hụt trong sản xuất, kinh doanh, dịch vụ và tiêu dùng lại vừa tiết kiệm chi phí, tiết kiệm thời gian tìm kiếm nguồn vốn tiện lợi, an toàn và hợp pháp.

Như vậy, thực hiện chức năng trung gian tín dụng không chỉ có lợi cho bản thân ngân hàng thương mại mà còn có lợi cho các khách hàng của ngân hàng thương mại và cả nền kinh tế thị trường. Cho nên khi bàn về vấn đề này, Lê Nin cho rằng: “Như thế là các ngân hàng biến tiền tệ không hoạt động thành tư bản hoạt động, nghĩa là tư bản sinh lợi nhuận và tập hợp mọi thứ bằng tiền và giao cho giai cấp hữu sản để sử dụng”.

2.2. Chức năng trung gian thanh toán (thủ quỹ)

Thực hiện chức năng trung gian thanh toán là việc ngân hàng trả tiền cho khách hàng theo lệnh của chủ tài khoản và nhập vào tài khoản những khoản tiền theo lệnh của họ. Thực chất của chức năng này là ngân hàng vừa làm thủ quỹ lại vừa thực hiện các dịch vụ ủy nhiệm của khách hàng, như ủy nhiệm chi, ủy nhiệm thu…. Khi quan sát công việc này, Karl Marx cho rằng: “Công việc của người thủ quỹ chính là ở chỗ làm trung gian thanh toán, khi ngân hàng xuất hiện thì chức năng này được chuyển sang ngân hàng”

Xem thêm : Sự ra đời của Xã hội học

Chức năng trung gian thanh toán có ý nghĩa không chỉ đối với khách hàng của ngân hàng thương mại vì đã tạo điều kiện thuận lợi giúp cho khách hàng trong quan hệ thanh toán mà còn có ý nghĩa lớn lao đối với nền kinh tế, đó là tiết kiệm tiền mặt lưu thông và tiết kiệm chi phí lưu thông tiền tệ.

Với chức năng trung gian thanh toán vừa làm tiền để và cơ sở để các ngân hàng thương mại tạo tiến, góp phần tăng quy mô tín dụng cho nền kinh tế lại vừa tiết kiệm tiền mặt lưu thông dẫn đến tiết kiệm chi phí lưu thông tiền tệ, lại vừa tạo điều kiện thuận lợi cho nhiều dịch vụ ngân hàng khác phát triển. Mặt khác chức năng trung gian thanh toán sẽ làm tăng uy tín của ngân hàng lên thông qua các dịch vụ được khuyếch trương.

2.3. Chức năng tạo tiền (tạo bút tệ)

Xuất phát từ chức năng trung gian tín dụng và chức năng trung gian thanh toán, ngân hàng vừa nhận tiền gửi lại vừa cho vay bằng chuyển khoản, làm điều kiện và tiền để cho hệ thống ngân hàng thương mại có khả năng tạo tiền.

Nghĩa là hệ thống ngân hàng thương mại có thể nhân rộng tiền ghi sổ từ tiền gửi nhận được của khách hàng là cá nhân, doanh nghiệp, công ty, tổ chức kinh tế và các thành phần khác.

Với khoản tiền gửi nhận được ban đầu thông qua cho vay bằng chuyển khoản kết hợp với thanh toán không dùng tiền mặt, nên ngân hàng thương mại có khả năng mở rộng tiền gửi không kỳ hạn gấp nhiều lần, do đó tạo thêm bút tệ cho lưu thông.

Quá trình tạo tiền phụ thuộc vào hệ số nhân tiền gửi mở rộng (n), hệ số nhân tiền gửi mở rộng lại phụ thuộc vào tỷ lệ dự trữ bắt buộc, nghĩa là: nếu tỷ lệ dự trữ bắt buộc mà càng thấp thì khả năng tạo tiền của ngân hàng thương mại càng cao và ngược lại, tỷ lệ dự trữ bắt buộc mà càng cao thì khả năng tạo tiền của ngân hàng thương mại càng thấp.

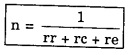

Hệ số nhân tiền gửi mở rộng được đo lường như sau:

![]()

Tổng tiền gửi mở rộng và số bút tệ được tạo thêm sẽ là:

- D = M + n

- ΔD = M + (n-1) hoặc ΔD = D – M

Trong đó:

- n: là hệ số nhân tiền gửi mở rộng.

- rr: là tỷ lệ dự trữ bắt buộc,

- D: Tổng tiền gửi mở rộng.

- M: Tiền gửi ban đầu.

- ΔD: Tiền gửi mới tạo thêm (số bút tệ được tạo thêm).

Những nội dung đề cập trên đây phản ảnh khả năng tạo tiền tối đa của hệ thống ngân hàng thương mại (hay còn gọi là tạo tiền lý thuyết). Ngân hàng thương mại chỉ có thể tạo tiền tối đa khi thỏa mãn cả ba điều kiện sau đây:

- Phải cho vay toàn bộ bằng chuyển khoản, nghĩa là không cho vay bằng tiền mặt (rc = 0).

- Phải cho vay toàn bộ số dư dự trữ, nghĩa là không có dự trữ thừa (re = 0).

- Phải cho vay thông qua nhiều thế hệ ngân hàng.

Về lý thuyết thì một ngân hàng thương mại cũng tạo được tiến nhưng không thể tạo được tối đa. Nếu một trong các điều kiện trên không được thỏa mãn (rc ≠ 0; re ≠ 0) thì ngân hàng thương mại không thể tạo tiền tối đa được Ngân hàng thương mại chỉ có thể tạo bút tệ ở mức thực tế là:

Trong đó:

- N: là hệ số nhân tiền gửi mở rộng thực tế.

- rr: là tỷ lệ dự trữ bắt buộc.

- rc: là tỷ lệ tiền mặt.

- re: là tỷ lệ dự trữ thừa.

Sau đây chúng ta tham khảo quá trình tạo tiền theo lý thuyết của ngân hàng thương mại qua ví dụ sau:

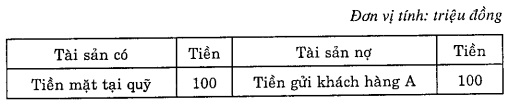

Khách hàng A ký gửi không kỳ hạn một khoản tiền 100 triệu đồng vào ngân hàng thương mại 1, đối với ngân hàng thương mại I thì tiến gửi tăng lên là 100 triệu đồng, đồng nghĩa với nguồn vốn của ngân hàng này là 100 triệu đồng.

Diễn biến của bảng tổng kết tài sản của ngân hàng thương mại I:

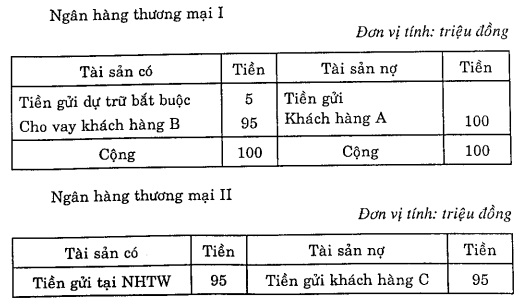

Giả sử tỷ lệ dự trữ bắt buộc do Thống đốc Ngân hàng trung ương công bố tại thời điểm nghiên cứu là 5%, tiền gửi dự trữ bắt buộc ngân hàng thương mại 1 phải duy trì là (5% × 100 triệu) = 5 triệu, cho vay tối đa là 95 triệu.

Nếu khách hàng B xin vay hết khoản tiền 95 triệu đồng tại ngân hàng thương mại I, ngân hàng thương mại I đồng ý cho vay và khách hàng B sử dụng để chi trả cho khách hàng C có tài khoản mở tại ngân hàng thương mại II.

Diễn biến bảng tổng kết tài sản của thế hệ ngân hàng 1 và thế hệ ngân hàng II sẽ như sau:

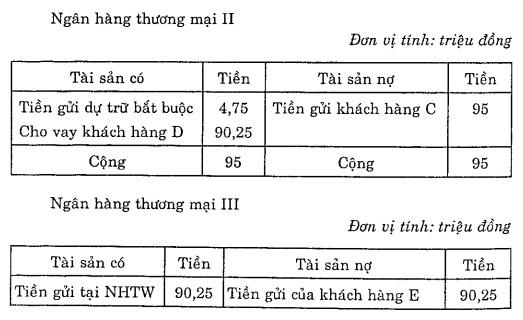

Ngân hàng thương mại II phải duy trì (5% × 95 triệu) tiền gửi dự trữ bắt buộc tại ngân hàng trung ương là 4,75 triệu, dự trữ để cho vay tối da là 90,25 triệu. Giả sử khách hàng D có nhu cầu vay số tiền này để trả nợ cho khách hàng E bằng chuyển khoản và khách hàng E có tài khoản mở tại ngân hàng thương mại III.

Diễn biến bảng tổng kết tài sản của thế hệ ngân hàng II và thế hệ ngân hàng III sẽ như sau:

Các thế hệ ngân hàng thương mại III, IV, V, VI, cho vay cũng diễn ra tương tự, cho đến khi tổng tiến gửi dự trữ bắt buộc bảng số tiền gửi ban đầu thì quá trình tạo bút tệ từ khoản tiền gửi này chấm dứt.

Có những loại hình ngân hàng thương mại nào?

3. Phân loại Ngân hàng thương mại:

3.1. Dựa vào hình thức sở hữu :

a. Ngân hàng thương mại Quốc doanh (State owned Commercial bank):

Là ngân hàng thương mại được thành lập bằng 100% vốn ngân sách nhà nước. Trong tình hình hiện nay để tăng nguồn vốn và phù hợp với xu thế hội nhập tài chính với thế giới các ngân hàng thương mại quốc doanh Việt Nam đang phát hành trái phiếu để huy động vốn; đã và đang cổ phần hóa để tăng sức cạnh tranh với các chi nhánh ngân hàng nước ngoài và các ngân hàng cổ phần hiện nay.Thuộc loại này gồm:

– Ngân hàng nông nghiệp và phát triển nông thôn Việt Nam (Bank for Agriculture and Rural Development)

– Ngân hàng công thương Việt nam (Industrial and commercial Bank of viet man – ICBV) gọi tắt là Vietinbank – đã cổ phần hoá)

– Ngân hàng đầu tư và phát triển việt nam (Bank for Investement and Development of Viet nam – BIDV) đã cổ phần hóa

– Ngân hàng ngoại thương Việt nam (Bank for Foreign Trade of Viet nam – Vietcombank) đã cổ phần hoá.

– Ngân hàng phát triền nhà đồng bằng sông cửu long (Housing Bank of Mekong Delta) đã cổ phần hóa

Xem thêm : Nhật Bản xâm chiếm Triều Tiên và phong trào đấu tranh

b. Ngân hàng thương mại cổ phần (joint Stock Commercial bank):

Là ngân hàng thương mại được thành lập dưới hình thức công ty cổ phần. Trong đó một cá nhân hay pháp nhân chỉ được sở hữu một số cổ phần nhất định theo qui định của ngân hàng nhà nước Việt nam.

– NH TMCP Á Châu

– NH TMCP Phương Đông

– NH TMCP Đông Á

– NH TMCP Quân đội

– …

c. Ngân hàng liên doanh (thuộc loại hình tổ chức tín dụng liên doanh)

Là Ngân hàng được thành lập bằng vốn liên doanh giữa một bên là ngân hàng thương mại Việt nam và bên khác là ngân hàng thương mại nước ngoài có trụ sở đặt tại Việt nam, hoạt động theo pháp luật ở Việt Nam

– INDOVINA BANK LIMITTED

– NH Việt Nga

– SHINHANVINA BANK

– VID PUBLIC BANK

– VINASIAM BANK

– …..

d. Chi nhánh ngân hàng nước ngoài:

Là ngân hàng được thành lập theo pháp luật nước ngoài, được phép mở chi nhánh tại Việt Nam, hoạt động theo pháp luật Việt Nam

– CITY BANK

– BANGKOK BANK

– SHINHAN BANK

– DEUSTCH BANK

e. NHTM 100% vốn nước ngoài:

Là NHTM được thành lập tại VN với 100% vốn điều lệ thuộc sở hữu nước ngoài; trong đó phải có một NH nước ngoài sở hữu trên 50% vốn điều lệ (NH mẹ). NHTM 100% vốn nước ngoài được thành lập dưới hình thức công ty TNHH một thành viên hoặc từ hai thành viên trở lên, là pháp nhân VN, có trụ sở chính tại VN.

– NH TNHH một thành viên ANZ

– NH TNHH một thành viên Standard Chartered

– NH TNHH một thành viên HSBC

– NH TNHH một thành viên Shinhan

– NH TNHH một thành viên Hongleong

3.2. Dựa vào chiến lược kinh doanh

a. Ngân hàng bán buôn: là loại NH chỉ giao dịch và cung ứng dịch vụ cho đối tượng khách hàng doanh nghiệp chứ không giao dịch với khách hàng cá nhân.

b. Ngân hàng bán lẻ: là loại NH giao dịch và cung ứng dịch vụ cho đối tượng khách hàng cá nhân.

c. Ngân hàng vừa bán buôn vừa bán lẻ: là loại NH giao dịch và cung ứng dịch vụ cho cả khách hàng doanh nghiệp lẫn khách hàng cá nhân.

3.3. Dựa vào tính chất hoạt động

a. Ngân hàng chuyên doanh: là loại NH chỉ hoạt động chuyên môn trong một lĩnh vực như nông nghiệp, xuất nhập khẩu, đầu tư…

b. Ngân hàng kinh doanh tổng hợp: là loại NH hoạt động ở mọi lĩnh vực kinh tế và thực hiện hầu như tất cả các nghiệp vụ mà một NH có thể được phép thực hiện.

Xem thêm: Nghiệp vụ của ngân hàng thương mại

(Tài liệu tham khảo: TS. Lê Thị Mận, Lý thuyết Tài chính Tiền tệ)

Nguồn: https://25giay.vn

Danh mục: Tin Tức