Trái phiếu (Bonds) là gì? Phân loại trái phiếu

Nội Dung

1. Khái niệm trái phiếu

Trái phiếu là loại chứng khoán quy định nghĩa vụ của người phát hành phải trả cho người nắm giữ trái phiếu một khoản tiền xác định bao gồm khoản cho vay ban đầu và lãi trong những khoảng thời gian cụ thể.

Trái phiếu là loại chứng khoán xác nhận quyền và lợi ích hợp pháp của người sở hữu đối với một phần vốn nợ của tổ chức phát hành (Luật Chứng khoán của Quốc hội nước Cộng hòa xã hội chủ nghĩa Việt Nam số 70/2006/QH11 ngày 29/6/2006).

Bạn đang xem: Trái phiếu (Bonds) là gì? Phân loại trái phiếu

Trái phiếu (ảnh minh họa)

2. Đặc điểm của trái phiếu

– Trái phiếu là chứng khoán nợ và có thời hạn. Đến ngày đáo hạn, người sở hữu trái phiếu được tổ chức phát hành hoàn trả số tiền theo mệnh giá.

– Thông thường trái phiếu có lợi tức được xác định trước. Tùy theo từng loại trái phiếu mà lợi tức có thể là cố định hoặc thay đổi theo lãi suất thị trường.

– Mệnh giá trái phiếu luôn được thể hiện trên bề mặt của trái phiếu.

– Trái phiếu có thể chuyển nhượng cho người khác sở hữu (chuyển nhượng tự do hoặc có điều kiện).

– Quan hệ kinh tế – tài chính giữa người nắm giữ trái phiếu và tổ chức phát hành là quan hệ giữa chủ nợ và khách nợ.

– Sự giống và khác nhau giữa vay ngân hàng với phát hành trái phiếu:

+ Giống nhau: cùng là quan hệ tín dụng, do đó:

- Có 2 chủ thể chính tham gia (người cho vay và người đi vay).

- Có thời hạn (ngắn, trung hoặc dài hạn), đến ngày đáo hạn, người đi vay có nghĩa vụ thanh toán nợ cho người cho vay. Trong phát hành trái phiếu, tổ chức phát hành có nghĩa vụ thanh toán cho người sở hữu trái phiếu số tiền theo mệnh giá.

- Giá cả (lãi suất): có thể là cố định hoặc thay đổi theo lãi suất thị trường.

+ Khác nhau:

- Tín dụng ngân hàng: hai chủ thể tham gia quan hệ tín dụng thường thương lượng đàm phán về các điều khoản trước khi ký kết hợp đồng tín dụng, hoặc người cho vay (NHTM) chủ động đưa ra điều kiện cho

- Phát hành trái phiếu: về cơ bản không có sự thương lượng trước giữa tổ chức phát hành và nhà đầu tư. Người đi vay (tổ chức phát hành) thăm dò nhu cầu thị trường và chủ động quyết định các điều kiện

3. Một số thuật ngữ liên quan đến trái phiếu

– Trái chủ (Bonders): Chủ sở hữu trái phiếu, là người bỏ vốn mua trái phiếu.

– Mệnh giá trái phiếu (Nominal Principal/ Face Amount/ Face of Value): Mệnh giá trái phiếu hay còn gọi là giá trị danh nghĩa của trái phiếu. Mệnh giá trái phiếu thường được ghi trên trái phiếu, là số tiền mà tổ chức phát hành căn cứ vào đó để xác định trái tức (lợi tức trái phiếu) phải trả cho trái chủ. Mệnh giá cũng thể hiện số tiền người phát hành phải hoàn trả khi trái phiếu đến hạn thanh toán.

– Giá phát hành (Issue Price): Là giá bán lần đầu của trái phiếu (giá mà nhà đầu tư mua trái phiếu khi nó được phát hành). Số tiền thuần mà tổ chức phát hành nhận được là hiệu số giữa giá phát hành và phí phát hành. Thông thường, giá phát hành được xác định theo tỷ lệ % của mệnh giá. Tùy theo tình hình của thị trường và điều kiện của người phát hành, tuỳ theo khoảng thời gian cách quãng giữa ngày bán trái phiếu và ngày phát hành mà giá phát hành trái phiếu có thể là 1 trong 3 trường hợp: hoặc giá phát hành bằng mệnh giá (ngang giá trái phiếu), hoặc giá phát hành cao hơn mệnh giá (giá gia tăng), hoặc giá phát hành nhỏ hơn mệnh giá (giá chiết khấu).

– Thị giá trái phiếu (Market Price): Là giá trái phiếu được giao dịch, mua bán trên thị trường tại một thời điểm nhất định.

– Thời hạn của trái phiếu (Term to Maturity/ Maturity): là khoảng thời gian kể từ ngày phát hành trái phiếu đến ngày tổ chức phát hành hoàn trả số tiền gốc cho trái chủ. Ngày mà khoản vốn gốc trái phiếu được thanh toán gọi là ngày đáo hạn của trái phiếu. Thông thường, trái phiếu có thời hạn > 10 năm gọi là trái phiếu /Bonds, trái phiếu có thời hạn từ 1 đến 10 năm gọi là Notes, trái phiếu có thời hạn < 1 năm gọi là tín phiếu / Bills.

– Lãi suất danh nghĩa (Nominal Interest): là lãi suất mà tổ chức phát hành cam kết trả cho trái chủ. Lãi suất danh nghĩa thường được công bố theo một kỳ hạn nhất định, phổ biến là một năm. Thường thì lãi suất này cố định cho đến khi đáo hạn, tuy nhiên nó vẫn có thể thay đổi theo chỉ số thị trường tiền tệ hoặc theo thỏa thuận giữa tổ chức phát hành và trái chủ. Lãi suất danh nghĩa là căn cứ để xác định lợi tức của trái phiếu.

– Lợi tức trái phiếu (còn gọi là trái tức hay tiền lãi của trái phiếu) là số tiền lãi mà trái chủ thu được từ trái phiếu theo kỳ hạn trả lãi cam kết của tổ chức phát hành.

Lợi tức trái phiếu = Lãi suất (danh nghĩa) × Mệnh giá

– Kỳ trả lãi (Coupon Dated): Là khoảng cách (thời gian) giữa 2 thời điểm liên tiếp mà tại đó người phát hành trả lãi cho trái chủ. Lãi suất trái phiếu thường được công bố theo năm, nhưng việc thanh toán lãi trái phiếu có thể được thực hiện 6 tháng một lần.

4. Phân loại trái phiếu

4.1. Căn cứ vào chủ thể phát hành

– Trái phiếu công ty (Corporate Bond)

Là loại trái phiếu do các công ty phát hành nhằm mục đích huy động vốn để thực hiện các dự án đầu tư của doanh nghiệp.

Ngoài các đặc điểm chung của trái phiếu, trái phiếu công ty còn có các đặc điểm sau:

- Hầu hết trái phiếu, tiền lãi trả cho trái chủ không phụ thuộc vào mức lợi nhuận của công ty phát hành trừ trái phiếu thu nhập (Income Bond).

- Trái chủ không có quyền bỏ phiếu và tham gia vào các hoạt động quản lý công

- Trái phiếu đem lại cho trái chủ quyền ưu tiên phân chia tài sản khi công ty bị giải thể, hoặc phá sản (được ưu tiên hoàn trả trước khi hoàn vốn cho các chủ sở hữu của công ty).

Ở Việt Nam, trước năm 2006 chỉ có 1 số công ty như Công ty cho thuê tài chính quốc tế (VILC), Ngân hàng Công thương, Ngân hàng Đầu tư và Phát triển (BIDV), Ngân hàng Nông nghiệp… phát hành trái phiếu. Từ năm 2006 thị trường trái phiếu doanh nghiệp bắt đầu sôi động khi các nhà đầu tư nước ngoài gia tăng nhu cầu mua rủi ro tín dụng của Việt Nam. Các tập đoàn và tổng công ty nhà nước có nhu cầu vốn lớn đã bắt đầu phát hành trái phiếu VND cho các nhà đầu tư trong nước và nước ngoài. Tập đoàn điện lực Việt Nam (EVN), tập đoàn tàu thuỷ Việt Nam (Vinashin), BIDV lần lượt phát hành một số lượng lớn các trái phiếu 10 và 15 năm cho nhu cầu đầu tư mở rộng sản xuất, hoặc tăng vốn cấp 2 với tổng giá trị phát hành đến hàng ngàn tỉ đồng. Từ năm 2008 việc phát hành trái phiếu doanh nghiệp có phần chững lại do tình hình lạm phát cao, lãi suất tăng, suy thoái kinh tế toàn cầu…

Trái phiếu công ty bao gồm nhiều loại như: trái phiếu không có đảm bảo, trái phiếu có đảm bảo, trái phiếu thu nhập, trái phiếu chuyển đổi, trái phiếu có thể thu hồi… Mỗi loại thường chỉ khác nhau một số chi tiết nhỏ.

+ Trái phiếu không có bảo đảm (Non Secured Bond): là loại trái phiếu khá thông dụng, nó được bảo đảm bằng uy tín của doanh nghiệp phát hành.

+ Trái phiếu được bảo đảm (Secured Bond): là trái phiếu mà doanh nghiệp đem tài sản cụ thể của mình đảm bảo cho khả năng hoàn trả vốn cho trái chủ. Việc phát hành sẽ thông qua một tổ chức tài chính có khả năng bảo lãnh phát hành. Nếu doanh nghiệp không thanh toán trái phiếu đúng hạn thì trái chủ có quyền yêu cầu các cơ quan chức năng phát mại tài sản đó để thu hồi vốn và trái tức.

+ Trái phiếu cầm cố (Mortage Bond): là trái phiếu được phát hành trên cơ sở vật cầm cố của doanh nghiệp, thường là bất động sản.

+ Trái phiếu được bảo lãnh (Guaranteed Bond): là trái phiếu được một tổ chức khác đứng ra bảo lãnh thanh toán trái tức và vốn của trái phiếu đó khi trái phiếu không được thanh toán đúng hạn. Tổ chức bảo lãnh thường là các ngân hàng, công ty tài chính, công ty bảo hiểm…

+ Trái phiếu thu nhập (Income Bond): là loại trái phiếu mà việc thanh toán lãi trái phiếu cho trái chủ phụ thuộc vào kết quả kinh doanh của doanh nghiệp phát hành; có lãi thì chia, không có lãi thì thôi, không có quy định tích lũy trái tức. Loại trái phiếu này thường phát hành khi doanh nghiệp mới phục hồi, giá bán của nó thường thấp hơn mệnh giá.

Xem thêm : SCAMPER là gì? Sử dụng SCAMPER để sáng tạo, phát triển ý tưởng

+ Trái phiếu chuyển đổi (Convertible Bond): là loại trái phiếu có thể chuyển đổi sang cổ phiếu thường nếu như nó đáp ứng được các điều kiện chuyển đổi. Việc phát hành loại trái phiếu này nhằm làm tăng tính hấp dẫn cho đợt phát hành. Khi phát hành tổ chức phát hành thường quy định giá chuyển đổi, tỉ lệ chuyển đổi, thời gian chuyển đổi.

Giá chuyển đổi (Conversion Price – CP) có thể cố định trong suốt thời hạn của trái phiếu, hoặc thay đổi theo từng giai đoạn cụ thể.

Ví dụ 1: một trái phiếu chuyển đổi có thời hạn 20 năm, trên trái phiếu quy định 5 năm đầu giá chuyển đổi là 2 USD một cổ phiếu thường; 5 năm kế tiếp là 2,5 USD; 10 năm còn lại là 3 USD một cổ phiếu thường.

Giá chuyển đổi cũng có thể quy định theo số lượng cổ phiếu được chuyển đổi. Ví dụ: 50 cổ phiếu đầu tiên chuyển đổi theo giá 2 USD, 100 cổ phiếu tiếp theo chuyển đổi theo giá 3 USD.

Tỉ lệ chuyển đổi (Conversion Ratio – CR) là số lượng cổ phiếu có thể chuyển đổi từ trái phiếu và có thể tính theo công thức: CR = F/CP (trong đó F là mệnh giá trái phiếu).

Ví dụ 2: Trái phiếu mệnh giá 1000.000 đ, giá chuyển đổi là 100.000 đ thì tỉ lệ chuyển đổi là 1000.000 / 100.000 = 10. Như vậy, cứ 1 trái phiếu thì chuyển đổi được 10 cổ phiếu hay có thể nói tỉ lệ chuyển đổi là 1:10.

Tại thời điểm chuyển đổi, nếu giá thị trường của trái phiếu ngang bằng với giá thị trường của số cổ phiếu được chuyển đổi thì việc chuyển đổi là ngang giá. Nếu giá thị trường của trái phiếu nhỏ hơn giá thị trường của số cổ phiếu được chuyển đổi thì việc chuyển đổi có lợi cho nhà đầu tư và ngược lại.

Ví dụ 3: Vào thời gian hiệu lực của việc chuyển đổi, giá thị trường của trái phiếu nêu trên là 1.200.000 đ; Giá cổ phiếu được chuyển đổi là 150.000 đ. Tổng giá thị trường của số cổ phiếu được chuyển đổi là 10 × 150.000 = 1.500.000 đ. Trong trường hợp này, nhà đầu tư nên thực hiện việc chuyển đổi, vì việc chuyển đổi mang lại cho nhà đầu tư một lượng giá trị gia tăng 300.000 đ / 1 trái phiếu chuyển đổi.

+ Trái phiếu có thể thu hồi (còn gọi là trái phiếu hoàn vốn – Callable Bond): là loại trái phiếu mà doanh nghiệp có thể hoàn vốn cho trái chủ trước thời hạn. Việc hoàn vốn này có thể xảy ra bất cứ lúc nào trong thời hạn của trái phiếu, hoặc cũng có thể quy định sau một thời hạn nào đó kể từ khi phát hành.

– Trái phiếu Chính phủ (Government Bond)

Đây là công cụ vay nợ của Chính phủ nhằm bù đắp thiếu hụt ngân sách và xây dựng các công trình công cộng.

Đặc điểm của trái phiếu chính phủ (TPCP): là loại chứng khoán an toàn nhất vì có nguồn ngân sách nhà nước đảm bảo nên giá TPCP trên thị trường thường ít biến động. Có nhiều loại trái phiếu chính phủ:

- Theo thời gian lưu hành: Tín phiếu kho bạc (Treasury Bill), Tín phiếu kho bạc trung hạn (Treasury Notes), Trái phiếu kho bạc (Treasury Bond).

- Theo mục đích huy động trong từng đợt phát hành: công trái quốc gia, trái phiếu công trình (trái phiếu đầu tư), trái phiếu giáo dục, v…

Ở Việt Nam, trong những năm gần đây Chính phủ đã phát hành nhiều loại trái phiếu khác nhau. Từ năm 2000 Chính phủ đã phát hành trái phiếu đặc biệt 20 năm, tổng giá trị lên tới 9.700 tỉ đồng với mục đích tăng vốn cho các ngân hàng thương mại (NHTM) quốc doanh. Năm 2007 là năm ghi nhận sự thành công về việc phát hành TPCP với số tiền huy động lên tới hàng chục ngàn tỉ đồng. Năm 2008 do ảnh hưởng của lạm phát, nên hoạt động phát hành TPCP bị suy giảm mạnh. Năm 2009, môi trường lãi suất thấp là yếu tố thuận lợi cho việc phát hành trái phiếu. Tuy nhiên, những đợt phát hành TPCP đầu năm 2009 vừa qua vẫn chưa tận dụng được môi trường thuận lợi, do lãi suất trần đưa ra quá thấp so với yêu cầu của nhà đầu tư.

Cùng với việc phát hành trái phiếu bằng nội tệ, tháng 3/2009, Chính phủ Việt Nam lần đầu tiên phát hành trái phiếu ngoại tệ ở trong nước với quy mô 300 triệu USD chia làm 3 gói với 3 kỳ hạn 1, 2, 3 năm. Do lãi suất trần khống chế khá thấp, đợt phát hành chỉ huy động được 230 triệu USD.

– Trái phiếu chính quyền địa phương

Trái phiếu chính quyền địa phương TP. Hồ Chí Minh

Đây là loại trái phiếu do các cấp chính quyền địa phương phát hành nhằm huy động vốn để thực hiện các công trình cơ sở hạ tầng hoặc các dự án phát triển địa phương. Ở Việt Nam, TP.HCM là địa phương đầu tiên thực hiện việc phát hành trái phiếu địa phương từ năm 2004 với tổng giá trị phát hành đạt trên 2000 tỉ VND, Hà Nội cũng đã phát hành trái phiếu địa phương để xây dựng cầu Vĩnh Tuy…

4.2. Căn cứ vào phương thức trả lãi

– Trái phiếu trả lãi trước (còn gọi là trái phiếu chiết khấu)

Định nghĩa: Trái phiếu trả lãi trước là: Trái phiếu mà khi phát hành, tổ chức phát hành thanh toán ngay tiền lãi trái phiếu cho người mua bằng cách khấu trừ tiền lãi vào mệnh giá.

Trái phiếu này có đặc điểm là được phát hành theo giá chiết khấu, tiền lãi được thanh toán một lần vào thời điểm phát hành, khi đến hạn thanh toán, tổ chức phát hành chỉ hoàn trả số tiền bằng mệnh giá của trái phiếu.

Ví dụ: Tín phiếu kho bạc mệnh giá 100.000 đ, thời hạn một năm, lãi suất 10% / năm, phát hành theo hình thức chiết khấu. Giá phát hành (giá mua trái phiếu khi phát hành) là:

100.000 đồng – 10% × 100.000 đồng = 90.000 đồng.

Đến ngày đáo hạn, tổ chức phát hành (kho bạc nhà nước) sẽ trả cho trái chủ số tiền theo mệnh giá 100.000 đồng.

Lãi suất thực (lãi trả sau) của trái phiếu này sẽ là:

(100.000 – 90.000) / 90.000 = 0,1111 hay 11,11% / năm

– Trái phiếu trả lãi định kỳ

Là trái phiếu mà trái tức được thanh toán cho trái chủ theo những kỳ hạn nhất định nào đó (thông thường là 6 tháng hoặc một năm). Đến những kỳ hạn đã cam kết, trái chủ được tổ chức phát hành thanh toán trái tức của kỳ trả lãi.

– Trái phiếu trả lãi sau

Là loại trái phiếu mà toàn bộ trái tức được thanh toán một lần vào thời điểm trái phiếu đáo hạn. Trái tức được xác định căn cứ vào mệnh giá, lãi suất, thời hạn của trái phiếu và được thanh toán cho trái chủ cùng với mệnh giá của trái phiếu.

Xem thêm : Vốn cố định là gì? Nâng cao hiệu quả sử dụng vốn cố định

Tiền lãi trái phiếu = Mệnh giá trái phiếu × Thời hạn trái phiếu × Lãi suất trái phiếu

4.3. Căn cứ vào tính chất lãi suất

Trái phiếu có lãi suất cố định (fixed rate note): là loại trái phiếu có lãi suất được xác định trước và không thay đổi trong suốt thời gian lưu hành của trái phiếu. Với loại trái phiếu này, sau khi được phát hành, trái tức luôn phải được thanh toán đúng với lãi suất mà tổ chức phát hành đã cam kết.

Trái phiếu có lãi suất bậc thang (step – up note): là loại trái phiếu có lãi suất tăng dần theo thời gian nắm giữ. Nắm giữ càng lâu, lãi suất được hưởng càng cao hơn.

Trái phiếu có lãi suất biến đổi (lãi suất thả nổi – floating rate note): là loại trái phiếu mà tổ chức phát hành không ấn định một mức lãi suất cố định trong suốt thời hạn lưu hành của trái phiếu. Loại trái phiếu này, lãi suất được xác định căn cứ vào lãi suất trên thị trường vào thời điểm trả lãi để tính và trả lãi cho trái chủ. Nói cách khác, lãi suất sẽ được xác định căn cứ vào mức độ lạm phát của nền kinh tế và quan hệ cung cầu vốn trên thị trường vào các thời điểm trả lãi. Trên thực tế, khi một doanh nghiệp phát hành trái phiếu có lãi suất thả nổi người ta thường sử dụng một mức lãi suất nào đó (được coi là lãi suất chuẩn, ví dụ như: lãi suất trái phiếu chính phủ, lãi suất LIBOR – London Interbank Offered Rate, SIBOR – Singapore Interbank Offered Rate…) để tham chiếu và cộng thêm một mức bù rủi ro nhất định. Ví dụ: SIBOR + 0,5% đối với trái phiếu kỳ hạn 1 năm, SIBOR + 2% đối với trái phiếu kỳ hạn 5 năm.

4.4. Căn cứ vào trái phiếu có kèm phiếu lãi hay không

Trái phiếu kèm phiếu lãi (Coupon Bond): là loại trái phiếu có cuống lãi (coupon) kèm theo, trên đó ghi lãi suất cùng với thời hạn của trái phiếu. Khi trả trái tức, tổ chức phát hành cắt rời phiếu lãi và trả tiền lãi cho trái chủ.

Trái phiếu không phiếu lãi (Zero – Coupon Bond): là loại trái phiếu không có phiếu lãi đính kèm.

Ngoài ra, có thể phân loại trái phiếu theo một số tiêu thức khác như căn cứ vào thời gian hoàn vốn, trái phiếu bao gồm: trái phiếu ngắn hạn hạn, trái phiếu trung hạn, trái phiếu dài hạn; căn cứ vào khả năng chuyển nhượng, trái phiếu bao gồm: trái phiếu ghi danh, trái phiếu vô danh, v.v…

5. Lãi suất trái phiếu

Trong quá trình phát hành và lưu thông trái phiếu, giá trái phiếu không cố định mà có thể thay đổi theo thời gian tùy thuộc vào nhiều yếu tố tác động như: lãi suất thị trường, thời điểm đầu tư mua bán trái phiếu, thời điểm trả lãi, thực trạng tiềm lực tài chính và uy tín của tổ chức phát hành… Vì vậy, lãi suất niêm yết (lãi suất danh nghĩa) không phản ánh chính xác thu nhập mà nhà đầu tư nhận được khi đầu tư nắm giữ trái phiếu. Để đánh giá chính xác lợi ích trong đầu tư loại chứng khoán này, ngoài lãi suất danh nghĩa, nhà đầu tư cần quan tâm đến các loại lãi suất khác như lãi suất hiện hành, lãi suất hoàn vốn, lãi suất đáo hạn, lãi suất kỳ hạn.

– Lãi suất hiện hành (Current Yield – CY)

Là tỷ lệ % giữa tổng số tiền lãi trong năm với giá thị trường hiện hành. Lãi suất hiện hành có thể lớn hơn, nhỏ hơn hoặc bằng lãi suất danh nghĩa.

Lãi suất hiện hành = (Tiền lãi 1 năm) / (Thị giá trái phiếu)

– Lãi suất hoàn vốn (Internal Rate of Return – IRR)

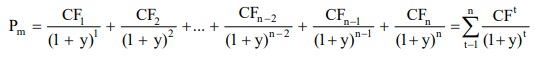

Là lãi suất y nào đó làm cho giá trị hiện tại của các khoản tiền thu được trong tương lai bằng lượng tiền bỏ ra mua trái phiếu ở hiện tại.

Trong đó: Pm là giá mua trái phiếu, CFt khoản tiền thu được trong năm thứ t, n là số năm.

Lãi suất hoàn vốn của trái phiếu là thước đo mức sinh lời của trái phiếu có tính đến yếu tố thời gian và giá mua trái phiếu. Khi giá mua thay đổi thì lãi suất hoàn vốn cũng thay đổi theo. Khi giá trái phiếu có lãi suất cố định bằng mệnh giá của nó thì lãi suất hoàn vốn bằng với lãi suất danh nghĩa của trái phiếu.

Giá trái phiếu và lãi suất hoàn vốn có tương quan nghịch đảo, khi giá trái phiếu giảm thì lãi suất hoàn vốn tăng và ngược lại.

Ví dụ: Một trái phiếu có lãi suất cố định 10%/ năm, mệnh giá 100.000đ, thời hạn 10 năm. Nếu mua trái phiếu ở mức giá khác nhau thì lãi suất hoàn vốn khác nhau.

| Giá trái phiếu (đồng) | Lãi suất hoàn vốn |

| 120.000 | 7,13% |

| 110.000 | 8,48% |

| 100.000 | 10,00% |

| 90.000 | 11,75% |

| 80.000 | 13,81% |

– Lãi suất đáo hạn (Yield to Maturity – YTM)

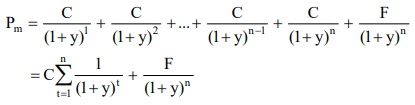

Là lãi suất hoàn vốn trung bình của một trái phiếu, nếu mua trái phiếu đó vào thời điểm hiện tại và giữ trái phiếu cho tới ngày đến hạn thanh toán. Lãi suất đáo hạn được tính dựa vào công thức:

Trong đó: Pm là giá trái phiếu, n là số kỳ trả lãi, C là tiền lãi của một kỳ trả lãi, F là mệnh giá trái phiếu, y là lãi suất đáo hạn.

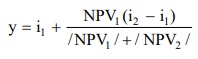

Lãi suất đáo hạn có thể xác định theo công thức gần đúng sau:

Trong đó:

- i1, i2 : Mức lãi suất lựa chọn (i2> i1 và i2– i1≤ 1%)

- NPV1: giá trị hiện tại ròng ứng với lãi suất i1 ;

- NPV1 > 0 NPV2: giá trị hiện tại ròng ứng với lãi suất i2 ; NPV2 < 0

Lãi suất đáo hạn là đại lượng được sử dụng thường xuyên để đo lường mức sinh lời thực tế của trái phiếu. Trên thị trường trái phiếu ở các nước, lãi suất đáo hạn của những trái phiếu chủ yếu thường được niêm yết hàng ngày và được công bố trên các phương tiện thông tin đại chúng. Vì vậy, lãi suất đáo hạn là một công cụ phân tích đầu tư hữu ích trong hoạt động kinh doanh mua bán chứng khoán.

– Lãi suất kỳ hạn

Một nhà đầu tư có thể không nắm giữ trái phiếu đến ngày đáo hạn. Họ mua trái phiếu và nắm giữ đến một ngày nhất định sau đó bán trái phiếu đi. Khoản tiền lãi mà nhà đầu tư nhận được trong thời gian nắm giữ có thể bao gồm: tiền lợi tức trái phiếu tính theo mệnh giá và lãi suất, lãi hay lỗ từ chênh lệch giá bán và giá mua trái phiếu (còn gọi là lãi vốn).

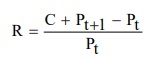

Lãi suất kỳ hạn đo lường mức sinh lời khi nắm giữ một trái phiếu trong một kỳ hạn nhất định và được xác định theo công thức sau:

Trong đó R là lãi suất kỳ hạn (tỉ lệ thu nhập mà nhà đầu tư nhận được khi nắm giữ trái phiếu từ thời điểm t đến (t+1), Pt và Pt+1 là giá trái phiếu ở thời điểm t và (t+1), C là tiền lãi trái phiếu.

(Nguồn tham khảo: topica.edu.vn)

Nguồn: https://25giay.vn

Danh mục: Tin Tức