Trung gian tài chính là gì? Đặc điểm, phân loại, vai trò

Nội Dung

1. Khái niệm về trung gian tài chính

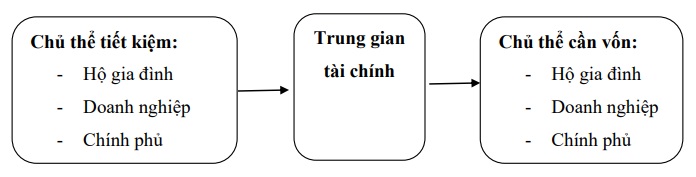

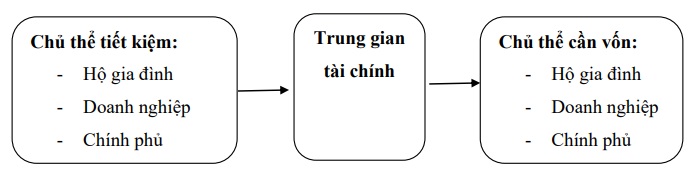

Trung gian tài chính là những tổ chức thực hiện huy động vốn nhàn rỗi của những chủ thể tiết kiệm và sau đó cung cấp vốn cho những chủ thể có nhu cầu về vốn.

2. Đặc điểm của trung gian tài chính

Trung gian tài chính bao gồm 3 đặc điểm cơ bản sau:

* Các trung gian tài chính là cơ sở kinh doanh tiền tệ và giấy tờ có giá với mục đích sinh lời.

* Quá trình cung cấp vốn cho các chủ thể cần vốn trong nền kinh tế bao gồm hai giai đoạn:

– Giai đoạn 1: Phát hành các loại tài sản tài chính

Các trung gian tài chính phát hành các loại tài sản tài chính như trái phiếu, kỳ phiếu, chứng chỉ tiền gởi… để thu hút tiền từ các chủ thể có nguồn vốn nhàn rỗi.

– Giai đoạn 2: Mua lại các loại tài sản tài chính

Các trung gian tài chính tiến hành mua lại các loại tài sản tài chính do những chủ thể cần vốn phát hành như thương phiếu, trái phiếu, các hợp đồng vay nợ, hợp đồng bảo hiểm.

* Các trung gian tài chính đóng vai trò là những trung gian về:

– Trung gian huy động vốn và cho vay vốn:

Các trung gian tài chính phát hành các tài sản tài chính để thu hút tiền tiết kiệm của những chủ thể trong nền kinh tế. Sau đó, các trung gian tài chính sẽ cho vay ra nền kinh tế bằng cách mua lại các tài sản tài chính do những chủ thể cần vốn trong nền kinh tế phát hành.

– Trung gian thanh khoản

Các chủ thể trong nền kinh tế có nhu cầu chuyển đổi các tài sản tài chính thành tiền mặt, các chủ thể này có thể đến các trung gian tài chính chuyển đổi thành tiền.

Xem thêm : Sao Kim (Venus) là gì? Cấu trúc, vệ tinh, hình ảnh

– Trung gian thông tin

Các trung gian tài chính cung cấp thông tin tài chính đến các chủ thể trong nền kinh tế, đồng thời các trung gian tài chính cũng đưa ra những bảng phân tích, nhận định, dự đoán về các vấn đề, xu hướng của nền kinh tế, từ đó, các trung gian tài chính tư vấn cho các chủ thể trong nền kinh tế đầu tư vốn của mình như thế nào là hiệu quả nhất.

3. Phân loại các trung gian tài chính

a. Căn cứ vào đặc điểm hoạt động

- Ngân hàng thương mại

- Các loại quỹ tiết kiệm

- Các quỹ tín dụng

- Các công ty bảo hiểm

- Các công ty tài chính

- Các loại quỹ hỗ tương

b. Căn cứ vào mức độ thực hiện chức năng trung gian:

Trung gian tài chính bao gồm các định chế nhận tiền gởi; Các định chế tiết kiệm theo hợp đồng; Các định chế trung gian đầu tư

* Các định chế nhận tiền gởi: Trung gian tài chính bao gồm:

- Các ngân hàng thương mại

- Các tổ chức tiết kiệm

- Các hiệp hội cho vay và tiết kiệm

- Các ngân hàng tiết kiệm hỗ tương

* Các định chế tiết kiệm theo hợp đồng: Trung gian tài chính bao gồm:

- Các công ty bảo hiểm nhân thọ

- Các công ty bảo hiểm tai nạn và tài sản

- Các quỹ hưu trí

* Các định chế trung gian đầu tư

- Các loại quỹ đầu tư

- Các quỹ hỗ tương thị trường tiền tệ

- Các công ty tài chính

4. Vai trò của các định chế tài chính trung gian trong nền kinh tế thị trường

4.1. Chu chuyển các nguồn vốn

a. Kênh huy động vốn đầu tư ở trong nước

Các trung gian tài chính huy động vốn đầu tư trong nước bằng cách huy động nguồn vốn từ các tổ chức xã hội, doanh nghiệp và hộ gia đình thông qua phát hành trái phiếu, chứng chỉ tiền gởi, hợp đồng bảo hiểm với nhiều kỳ hạn khác nhau.

Ngoài ra, các trung gian tài chính huy động vốn bằng việc phát hành chứng khoán trên thị trường chứng khoán.

b. Kênh huy động vốn từ nước ngoài

Các trung gian tài chính huy động vốn đầu tư nước ngoài thông qua các hình thức:

- Tiếp nhận nguồn vốn hỗ trợ phát triển chính thức (ODA – Official Development Assistance) để thực hiện cho vay theo các chương trình tín dụng chỉ định của các nhà tài trợ nước ngoài.

- Phát hành chứng khoán trên thị trường tài chính quốc tế.

4.2. Giảm chi phí giao dịch của xã hội

Xem thêm : Thiết kế thử nghiệm có đối chứng & Áp dụng

Chi phí giao dịch của xã hội là chi phí liên quan đến tiền và thời gian để thực hiện giao dịch tài chính. Ví dụ: Chi phí nghiên cứu thị trường, chi phí hoa hồng cho người môi giới, chi phí thông tin…

Các trung gian tài chính ra đời đã giúp các chủ thể trong nền kinh tế giảm đáng kể các chi phí trên. Ví dụ: Một nhà đầu tư đang cần tìm hiểu thông tin để đầu tư số tiền nhàn rỗi của mình. Nhà đầu tư có thể tự tìm hiểu thông tin về lãi suất, tỷ giá hối đoái, giá vàng, thị trường bất động sản do các trung gian tài chính cung cấp.

4.3. Khắc phục tình trạng thông tin bất cân xứng trên thị trường tài chính

Thông tin được xem như là một tài sản có giá trị đối với nhà đầu tư. Sở hữu thông tin nhanh, chính xác sẽ là một lợi thế lớn khi tham gia đầu tư trên thị trường. Tuy nhiên, không phải bất kỳ chủ thể nào cũng có cơ hội được sở hữu một lượng thông tin như nhau cả về số lượng hay chất lượng. Điều này xuất phát chủ yếu từ việc các doanh nghiệp không minh bạch trong công bố thông tin, dẫn đến một nhóm người được tiếp cận thông tin nhanh hơn, chính xác hơn sẽ thu được nhiều lợi ích hơn so với những nhà đầu tư không được tiếp cận thông tin đầy đủ, chính xác. Đây được gọi là hiện tượng thông tin bất cân xứng thông tin.

Như vậy, tình trạng thông tin bất cân xứng xảy khi một trong hai chủ thể có ít thông tin hơn chủ thể kia về đối tượng giao dịch, điều này làm cho chủ thể có ít thông tin hơn đưa ra quyết định không chính xác. Thông tin bất cân xứng sẽ làm nảy sinh vấn đề là lựa chọn đối nghịch và rủi ro đạo đức. Từ đó, làm hạn chế đến việc lưu chuyển vốn trên thị trường vốn.

* Lựa chọn đối nghịch: Đây là rủi ro do bất cân xứng thông tin gây ra trước khi nhà đầu tư tiến hành giao dịch.

Lựa chọn đối nghịch là đưa ra quyết định sai lầm của một bên tham gia giao dịch. Ví dụ, trên thị trường chứng khoán, khi có hiện tượng thông tin bất cân xứng xảy ra, nhà đầu tư sẽ khó có thể phân biệt được đâu là cổ phiếu của những công ty tốt, đâu là cổ phiếu của những công ty hoạt động yếu kém. Trong hoàn cảnh đó, để hạn chế rủi ro do không có thông tin chính xác, các nhà đầu tư khi muốn nắm giữ cổ phiếu phải chấp nhận mua ở mức giá trung bình đối với các cổ phiếu của các doanh nghiệp chào bán. Chính điều này sẽ làm cho các công ty hoạt động yếu kém sẵn sàng bán cổ phiếu ở mức giá trung bình vì nó cao hơn giá trị thực của công ty. Ngược lại, các công ty có chất lượng tốt sẽ không chấp nhận điều này và có thể sẽ rút khỏi thị trường, hoặc nhà đầu tư có thể quyết định sẽ không mua bất kỳ cổ phiếu nào. Từ đó, thị trường chứng khoán sẽ hoạt động không hiệu quả do khả năng huy động vốn của các doanh nghiệp trên thị trường bị hạn chế.

* Rủi ro đạo đức: Xuất hiện sau khi nhà đầu tư tiến hành giao dịch

Rủi ro đạo đức có một số đặc điểm chính như: Một bên tham gia giao dịch không thể giám sát hoạt động của bên kia – bên có hành động ẩn giấu; Bên có hành động ẩn giấu dù vô tình hay cố ý sẽ làm tăng xác suất xảy ra hậu quả xấu. Trong đầu tư chứng khoán, sự tách biệt giữa quyền sở hữu và quyền quản lý có thể dẫn đến rủi ro đạo đức, khi người đại diện công ty đặt lợi ích cá nhân lên trên lợi ích của các cổ đông sở hữu công ty.

Các trung gian tài chính ra đời đã phần nào góp phần khắc phục tình trạng thông tin bất cân xứng trên thị trường vì:

- Các trung gian tài chính có khả năng đánh giá rủi ro của người đi vay.

- Các trung gian tài chính có đầy đủ thông tin cá nhân của người vay tiền như tiền gởi, thu nhập, tài sản, nợ phải trả, các khoản vay từ các tổ chức tín dụng.

- Các trung gian tài chính có đầy đủ nghiệp vụ chuyên môn, chuyên gia nhiều kinh nghiệm, và có các trung gian tài chính giám sát hoạt động của người vay vốn nhằm nâng cao hiệu quả sử dụng vốn cho xã hội.

4.4. Góp phần nâng cao hiệu quả kinh tế và tiêu chuẩn cuộc sông xã hội

– Đối với chủ thể tiết kiệm: Các định chế trung gian đã giúp chủ thể tiết kiệm sinh lợi, đa dạng hóa các hình thức đầu tư và phân tán rủi ro.

– Đối với chủ thể vay vốn: các định chế trung gian đã góp phần cung cấp vốn kịp thời cho những chủ thể cần vốn nhằm phục vụ cho những mục đích khác nhau trong nền kinh tế.

Từ những phân tích trên cho thấy, các định chế trung gian tài chính đã góp phần mang lại lợi ích cho chủ thể tiết kiệm và chủ thể vay vốn, từ đó, góp phần nâng cao hiệu quả sử dụng vốn cho nền kinh tế.

(Nguồn tài liệu: Bùi Thị Phương Linh, Giáo trình Tài chính Tiền tệ, 2020)

Nguồn: https://25giay.vn

Danh mục: Tin Tức