Chứng khoán phái sinh (Derivatives) là gì? Các loại CKPS

Nội Dung

1. Chứng khoán phái sinh là gì?

Chứng khoán phái sinh (Derivatives) là những chứng khoán được hình thành trên cơ sở các chứng khoán gốc (cổ phiếu, trái phiếu) nhằm các mục tiêu khác nhau như: bảo vệ quyền lợi của người sở hữu chứng khoán gốc, phân tán rủi ro, bảo vệ hoặc tạo lợi nhuận.

Chứng khoán phái sinh có nhiều loại như: quyền mua cổ phần, chứng quyền, quyền chọn, hợp đồng kỳ hạn, hợp đồng tương lai…

Bạn đang xem: Chứng khoán phái sinh (Derivatives) là gì? Các loại CKPS

2. Các loại chứng khoán phái sinh

2.1. Quyền mua cổ phần (Rights Certificate)

Quyền mua cổ phần hay cổ phiếu (còn gọi là quyền mua trước) là quyền được ưu tiên mua trước cổ phiếu phổ thông mới mà công ty cổ phần giành cho các cổ đông hiện hữu của công ty.

Theo Luật Chứng khoán của Việt Nam, Quyền mua cổ phần là loại chứng khoán do công ty cổ phần phát hành kèm theo đợt phát hành cổ phiếu bổ sung nhằm đảm bảo cho cổ đông hiện hữu quyền mua cổ phiếu mới theo những điều kiện đã được xác định (mua cổ phiếu mới theo một mức giá ấn định trước trong một khoảng thời gian xác định).

* Nội dung cơ bản của chứng nhận quyền mua cổ phần

- Tên hàng hóa cơ sở: tên của loại chứng khoán được mua theo quyền.

- Thời gian hiệu lực của quyền.

- Số lượng quyền mua mà cổ đông được hưởng.

- Giá mua cổ phiếu theo quyền.

- Tỉ lệ quyền mua/1 cổ phiếu mới.

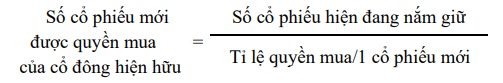

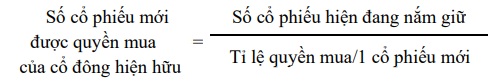

Số lượng cổ phiếu mới được quyền mua đối với từng cổ đông hiện hữu phụ thuộc vào các yếu tố:

- Số lượng cổ phiếu phổ thông cũ công ty đã phát hành.

- Số lượng cổ phiếu phổ thông mới công ty sẽ phát hành trong đợt phát hành.

- Số lượng cổ phiếu của công ty mà cổ đông đang sở hữu.

* Đặc điểm của quyền mua cổ phiếu

- Được phát hành theo từng đợt với thời hạn hiệu lực thường rất ngắn khi các công ty cổ phần muốn tăng vốn điều lệ để thực hiện các dự án mở rộng sản xuất kinh doanh .

- Thông thường mỗi cổ phần đang lưu hành được cấp 1 quyền mua trước. Số lượng quyền cần thiết để được mua một cổ phiếu mới (tỉ lệ quyền mua/ 1 cổ phiếu mới) phụ thuộc vào tổng số lượng quyền và số lượng cổ phiếu mới dự kiến phát hành theo kế hoạch của công ty.

Giá bán cổ phiếu mới theo quyền mua thường thấp hơn giá thị trường, bởi 2 lý do:

- Thứ nhất, bản thân giá thị trường của cổ phiếu đã chứa đựng một đặc trưng vốn có là không ổn định. Ngay sau khi quyền được phát hành, lượng cung cổ phiếu trên thị trường gia tăng trong khi nhu cầu có thể không thay đổi và đó là nguyên nhân dẫn đến giảm giá cổ phiếu. Nếu giá cổ phiếu theo quyền cao hơn giá thị trường sẽ dẫn tới hệ quả tất yếu là công ty không thể thực hiện được kế hoạch phát hành cổ phiếu phổ thông mới của mình.

- Thứ hai, bù đắp tổn thất giảm giá chứng khoán do hiệu ứng pha loãng. Theo nguyên tắc cung cầu, khi khối lượng cung cổ phiếu gia tăng sẽ làm giá chứng khoán trên thị trường giảm xuống. Việc ấn định giá mua theo quyền thấp hơn giá thị trường trước khi phát hành quyền là để bù đắp thiệt hại, bảo đảm quyền lợi cho các cổ đông hiện hữu.

- Đối với các cổ đông hiện hữu, nếu không có nhu cầu đầu tư thêm vốn vào công ty của mình (không thực hiện quyền) thì có thể chuyển nhượng quyền cho nhà đầu tư khác trong thời gian quyền chưa hết hạn hiệu lực. Quyền mua trước có thể được giao dịch, chuyển nhượng nhiều lần trên TTCK giữa các nhà đầu tư.

Giá quyền mua được giao dịch trên thị trường luôn biến động, phụ thuộc vào:

- Mức chênh lệch giữa giá theo quyền và thị giá cổ phiếu.

- Số quyền cần có để mua được một cổ phiếu mới.

- Xu hướng biến động giá hiện hành của cổ phiếu trên thị trường.

- Thời hạn hiệu lực còn lại của quyền

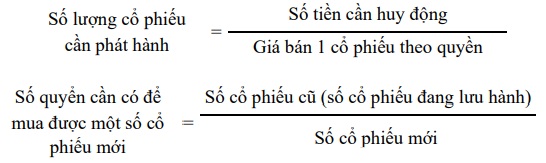

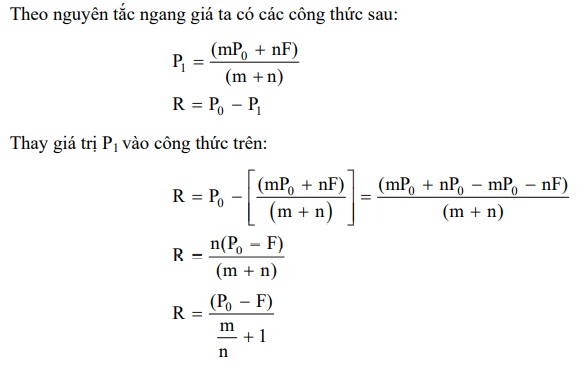

* Xác định giá tham chiếu (giá trị lý thuyết) của quyền

– Gọi P0 là giá cổ phiếu trên thị trường trước ngày giao dịch không hưởng quyền (ngày giao dịch được hưởng quyền mua cổ phiếu),

Ví dụ: ngày chốt danh sách cổ đông được hưởng quyền mua cổ phiếu mới là ngày thứ sáu 9/4/N, thời gian thanh toán của thị trường là T + 3 thì ngày giao dịch cuối cùng được hưởng quyền mua cổ phiếu là ngày T thứ ba 6/4/N, ngày 7/4/N là ngày giao dịch không hưởng quyền. => Po thường được sử dụng để xác định giá quyền là giá cổ phiếu ngày 6/4/N hoặc có thể ngày liền kề trước đó (5/4/N).

- P1 là giá (dự kiến) cổ phiếu ngày giao dịch không được hưởng quyền mua,

- m là số cổ phiếu hiện đang lưu hành,

- n là số cổ phiếu dự kiến phát hành mới,

- F là giá cổ phiếu theo quyền,

- R là giá của quyền.

Nếu nhà đầu tư mua quyền với giá R sẽ là ngang giá (tức là tổng chi phí mua một cổ phiếu bằng P1), nếu mua với giá thấp hơn R thì tổng chi phí nhỏ hơn P1, nếu mua với giá cao hơn R thì tổng chi phí lớn hơn P1.

Cần lưu ý rằng P1 là mức giá của cổ phiếu dự đoán sau ngày phát hành quyền, và theo nguyên tắc ngang giá thì P1 < P0. Trên thực tế, do nhiều yếu tố tác động khác nhau mà P1 có thể bằng P0 (P1 = P0), hoặc nhỏ hơn P0 (P1 < P0), hoặc lớn hơn P0 (P1 > P0).

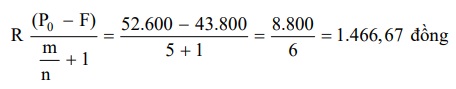

Ví dụ: Ông Nam mua cổ phiếu VTC vào ngày 26/7/2006 (ngày giao dịch được hưởng quyền mua cổ phiếu VTC trong đợt phát hành mới) với giá 52.600đ, ngày 31/7/2006 là ngày chốt danh sách cổ đông được quyền mua cổ phiếu VTC trong đợt phát hành mới với tỉ lệ 5:1 (5 cổ phiếu cũ được mua 1 cổ phiếu mới). Giá bán cổ phiếu VTC theo quyền mua là 43.800đ.

Mục đích phát hành quyền mua được thực hiện bởi nhiều lý do: bảo vệ quyền kiểm soát của cổ đông cũ, giữ nguyên cơ cấu sở hữu của công ty, không muốn chia sẻ quyền lực của các cổ đông hiện hữu với các nhà đầu tư khác trên thị trường, không muốn thay đổi cơ cấu cổ đông và cơ cấu ban lãnh đạo công ty; chia thưởng, bảo đảm lợi ích cổ đông hoặc tạo cơ hội cho cổ đông. Quyền mua được ví như là một công cụ hữu hiệu nhằm mục đích bảo vệ các quyền lợi của các cổ đông hiện hữu trong quá trình tăng vốn điều lệ của công ty cổ phần.

2.2. Chứng quyền (Warrants)

Chứng quyền (còn gọi là bảo chứng phiếu) là loại chứng khoán được phát hành cùng với việc phát hành trái phiếu hoặc cổ phiếu ưu đãi, cho phép người sở hữu chứng khoán được quyền mua một số lượng cổ phiếu thường theo một mức giá xác định trước trong một thời hạn nhất định.

* Nội dung cơ bản của chứng quyền

- Tên hàng hóa cơ sở.

- Thời gian hiệu lực của chứng quyền.

- Giá mua cổ phiếu theo chứng quyền hoặc giá chuyển đổi.

- Tỉ lệ chứng quyền/1 chứng khoán được chuyển đổi.

Việc phát hành chứng quyền là hình thức quảng cáo về triển vọng trong tương lai của công ty, nhằm làm tăng tính hấp dẫn của chứng khoán trong đợt phát hành đó.

Ví dụ: công ty ABC muốn huy động vốn nợ một cách dễ dàng hơn nên đã quyết định phát hành trái phiếu kèm chứng quyền. Trái phiếu có mệnh giá 500.000 đ, thời hạn 10 năm, lãi suất 10%/năm. Mỗi trái phiếu phát hành kèm theo một chứng quyền với tỉ lệ 1:5 (có nghĩa là một trái phiếu được quyền mua 5 cổ phiếu thường), giá mua là 100.000 đ/CP (giá cổ phiếu của công ty trên thị trường hiện hành là 50.000 đ/CP) trong thời hạn 5 năm (từ năm thứ 6 đến năm thứ 10). Nhà đầu tư mua trái phiếu với hy vọng sau 5 năm giá cổ phiếu của công ty tăng lên, chẳng hạn 145.000 đ/CP. Lúc đó ông ta sẽ sử dụng chứng quyền để mua cổ phiếu của công ty theo giá đã được xác định trước 100.000 đ/CP và bán ra theo giá thị trường 145.000 đ/CP.

Xem thêm : Chiến lược “chiến tranh cục bộ” của đế quốc Mĩ

Nếu giá cổ phiếu trên thị trường không tăng, nhà đầu tư sẽ không thực hiện chứng quyền của mình.

* Đặc điểm của chứng quyền

– Chứng quyền do các công ty phát hành chứng khoán gốc phát hành.

– Chứng quyền có thời hạn hiệu lực dài hơn quyền mua cổ phần, thông thường từ 5 đến 10 năm, thậm chí có thể là vĩnh viễn.

– Giá mua cổ phiếu ghi trên chứng quyền bao giờ cũng cao hơn giá thị trường của cổ phiếu tại thời điểm phát hành. Giá này thường cố định hoặc cũng có thể được tăng lên theo một định kỳ nào đó.

– Người nắm giữ chứng quyền được quyền mua cổ phiếu thường, hoặc có thể giao dịch, mua bán trên Giá cả của chứng quyền được quyết định bởi:

+ Thứ nhất, giá trị nội tại của chứng quyền. Giá trị nội tại của chứng quyền là tổng mức chênh lệch giá giữa giá theo chứng quyền và dự báo giá thị trường của cổ phiếu vào thời điểm được phép mua hoặc chuyển đổi.

Ví dụ: Tổng chứng quyền ông A nắm giữ cho phép mua một số cổ phiếu với tổng giá thanh toán là 2.000.000 đ (theo giá ghi trên chứng quyền). Giá thị trường của số cổ phiếu này ở thời điểm được mua cổ phiếu theo quyền là 2.200.000 đ thì giá trị nội tại của chứng quyền đó sẽ là 200.000 đ.

Giá cả của chứng quyền được giao dịch trên thị trường bao giờ cũng nhỏ hơn giá trị nội tại của nó.

+ Thứ hai, độ dài thời hạn hiệu lực còn lại của chứng quyền. Thời hạn hiệu lực còn lại của chứng quyền càng ngắn thì giá chứng quyền càng thấp và ngược lại.

– Người nắm giữ chứng quyền không có những quyền của một cổ đông trong công ty (không có quyền biểu quyết, nhận cổ tức…)

2.3. Hợp đồng quyền chọn (Option contracts)

Khái niệm: Hợp đồng quyền chọn là loại hợp đồng cho phép bên nắm giữ quyền (bên mua quyền) được mua (nếu là hợp đồng quyền chọn mua) hoặc bán (nếu là hợp đồng quyền chọn bán) nhưng không bắt buộc một khối lượng chứng khoán nhất định với một mức giá và trong một thời hạn xác định.

* Các yếu tố cơ bản của hợp đồng quyền chọn

- Tên và khối lượng chứng khoán được mua, hoặc bán theo quyền,

- Loại quyền: quyền chọn mua (call option) hay chọn bán (put option),

- Cách thực hiện quyền: quyền chọn kiểu Mỹ hay kiểu Âu,

- Thời hạn hiệu lực của quyền,

- Giá hàng hóa cơ sở (giá mua, hoặc bán chứng khoán theo quyền),

- Giá (phí) quyền chọn mà người mua quyền phải trả cho người bán quyền.

Người nắm giữ quyền chọn có quyền mua, hoặc có quyền bán chứng khoán trong thời gian hiệu lực

của hợp đồng. Một hợp đồng quyền chọn kiểu Mỹ có thể được thực hiện vào bất kỳ thời điểm nào trong thời gian hiệu lực của nó, kể cả ngày đáo hạn của hợp đồng. Còn một hợp đồng quyền chọn kiểu Âu chỉ được phép thực hiện vào ngày hợp đồng đáo hạn.

* Đặc điểm của hợp đồng quyền chọn

- Hợp đồng quyền chọn được ký kết ở hiện tại và tại thời điểm này người mua quyền phải trả cho người bán quyền phí quyền chọn.

- Hợp đồng quyền chọn không có tính bắt buộc, do đó trong thời gian hiệu lực của hợp đồng, người nắm giữ quyền có thể thực hiện, hoặc không thực hiện quyền chọn, hoặc có thể bán quyền cho người khác.

- Người bán quyền có trách nhiệm chuyển giao chứng khoán (đối với quyền chọn mua) hoặc thanh toán tiền (đối với quyền chọn bán) cho người mua quyền nếu người mua quyền thực hiện hợp đồng.

- Hợp đồng quyền chọn được các nhà đầu tư sử dụng để bảo vệ lợi nhuận hoặc hạn chế thua lỗ trong đầu tư kinh doanh chứng khoán.

* Các loại quyền chọn

– Quyền chọn mua (Call option)

Khái niệm: Quyền chọn mua là loại quyền chọn cho phép bên mua quyền có quyền nhưng không bắt buộc mua một khối lượng chứng khoán nhất định với một mức giá và trong một thời hạn xác định.

Ví dụ: Giá cổ phiếu (CP) của công ty ABC hiện đang giao dịch ở mức giá

60.000 đ/CP. Dựa trên cơ sở một số thông tin thu thập được, ông Nam dự đoán giá CP này sẽ tăng lên 90.000 đ/CP vào tháng 10. Nếu ông Nam muốn mua 2000CP ở hiện tại thì phải bỏ ra 120.000.000 đ (2000 × 60.000). Nếu dự đoán đúng, Ông Nam sẽ thu được lợi nhuận từ thương vụ đầu tư này, giá CP của công ty ABC càng tăng thì lợi nhuận thu được càng lớn. Nhưng nếu dự đoán của ông Nam không đúng, giá CP của công ty ABC không tăng mà lại giảm xuống 50.000 đ/CP vào tháng 10 thì ông Nam sẽ bị lỗ 20.000.000 đ [2000 × (60.000 – 50.000)]. Và, nếu giá thị trường càng giảm sâu bao nhiêu thì thua lỗ mà ông Nam phải gánh chịu sẽ càng lớn bấy nhiêu.

Để hạn chế rủi ro và vẫn thực hiện được ý định mua CP của công ty ABC như dự đoán, ông Nam đầu tư bằng việc mua quyền chọn mua CP của công ty ABC, giá cổ phiếu theo hợp đồng quyền chọn E = 60.000 đ/CP, thời hạn 2 tháng, số lượng 2.000 CP với giá (phí) quyền chọn mua C = 3.000 đ/CP. Tổng chi phí mua quyền chọn mua là 6.000.000 đ (2000 × 3000). Nếu đến tháng 10, giá CP của công ty ABC tăng lên 90.000.000 đ/CP (theo đúng dự đoán), ông Nam sẽ thực hiện quyền chọn mua của mình và so với giá thị trường ông đã thu được số tiền lãi: 2.000 × (90.000 – 60.000 – 3.000) = 54.000.000 đ. Nếu giá CP trên thị trường càng tăng cao thì lãi ông Nam nhận được càng lớn. Ngược lại, nếu giá CP không tăng mà giảm, thì ông Nam sẽ bị lỗ. Nhưng ông đã giới hạn được mức thua lỗ tối đa là 6.000.000 đ. Đây chính là điểm khác biệt giữa hợp đồng mua bán giao ngay với hợp đồng quyền chọn.

– Quyền chọn bán (Put option)

Khái niệm: Quyền chọn bán là loại quyền chọn cho phép bên mua quyền có quyền nhưng không bắt buộc bán một khối lượng chứng khoán nhất định với một mức giá và trong một thời hạn xác định.

Xem thêm : Quan hệ thẩm mỹ là gì? Nguồn gốc, bản chất, tính chất

Ví dụ: Ông X đang nắm giữ 2.000 CP của công ty A mà ông đã mua cách đây 5 tháng với giá 40.000 đ/CP. Hiện tại CP này đang giao dịch ở mức giá 60.000 đ/CP. Dựa trên cơ sở 1 số thông tin thu thập được ông X dự đoán giá CP này sẽ giảm xuống 40.000 đ/CP vào tháng 10. Ông X dự tính nếu bán 2.000 CP ở hiện tại thì sẽ thu được 120.000.000 đ (2.000 × 60.000) và thu được mức lãi là 40.000.000 đ. Nhưng nếu dự đoán của X không đúng, giá CP của công ty A không giảm mà lại tăng lên 70.000 đ/CP vào tháng 10 thì thu nhập của ông X sẽ bị giảm 20.000.000 đ.

Để bảo vệ lợi nhuận và vẫn thực hiện được ý định bán số CP, ông X mua quyền chọn bán CP của công ty A, giá bán theo hợp đồng quyền chọn E = 60.000 đ/CP, thời hạn 2 tháng, số lượng 2.000 CP với giá (phí) quyền chọn bán P = 3.000 đ/CP. Tổng chi phí mua quyền chọn bán là 6.000.000 đ. Đến tháng 10, nếu giá CP của công ty A giảm xuống 40.000 đ/CP (theo đúng dự đoán), ông X sẽ thực hiện quyền chọn bán của mình và vẫn thu được số tiền lãi: 2.000 × (60.000 – 40.000 – 3.000) = 34.000.000 đ. Nếu giá CP không giảm mà lại tăng lên 70.000 đ/CP, thì ông X sẽ không thực hiện quyền bán mà bán theo giá thị trường. Ông X sẽ nhận được số tiền lãi là: 2.000 × (70.000 – 40.000 – 3.000) = 54.000.000 đ. Nếu giá thị trường càng tăng thì lãi ông X nhận được sẽ càng lớn.

Ngoài việc sử dụng quyền chọn cho mục đích phòng ngừa rủi ro như các ví dụ nêu trên, ngày nay quyền chọn còn được sử dụng cho mục đích đầu cơ (hưởng thu nhập từ sự lên xuống giá cổ phiếu mà không cần thực hiện việc chuyển giao cổ phiếu).

Ví dụ: Nhà đầu tư A mua quyền chọn mua 1000 cổ phiếu XYZ với giá mua theo hợp đồng 100 USD/CP, phí quyền chọn là 1 USD/CP, kỳ hạn 2 tháng. Nếu đến ngày thực hiện quyền chọn, giá cổ phiếu XYZ trên thị trường giao ngay là 120 USD/CP, nhà đầu tư sẽ nhận được lãi trên mỗi cổ phiếu là 19 USD (120-100-1). Ngược lại, nếu giá cổ phiếu giảm xuống 95 USD/CP, nhà đầu tư lỗ 1 USD/CP.

* Giá trị nội tại của quyền chọn

Là giá trị mà người nắm giữ quyền sẽ nhận được bằng cách thực hiện ngay lập tức. Gọi E là giá chứng khoán theo quyền, S là giá chứng khoán mua bán giao ngay ở hiện tại.

E < S Quyền chọn mua có lãi (in the money)

E = S Quyền chọn mua hòa vốn (at the money) E > S Quyền chọn mua lỗ (out of money)

Đối với quyền chọn bán thì ngược lại.

* Giá trị thời gian của quyền

Là khoản trội ra giữa giá của một quyền so với giá trị nội tại của nó.

Ví dụ:

Giá quyền chọn mua 1 cổ phiếu ABC là C = 4000 đ, E = 40.000, S = 42.000

Giá trị thời gian của quyền là: 4000 – (42.000 – 40.000) = 2000 đ

* Các yếu tố ảnh hưởng đến giá quyền chọn

- Giá thực hiện (E): Đối với quyền chọn mua chứng khoán, nếu giá thực hiện theo quyền càng cao so với giá hiện hành của chứng khoán trên thị trường (S) thì giá quyền chọn mua càng thấp và ngược lại. Đối với quyền chọn bán chứng khoán, nếu giá thực hiện theo quyền càng cao thì giá quyền chọn bán càng cao và ngược lại.

- Xu hướng biến động giá giao ngay (S) của chứng khoán cơ sở: Đối với quyền chọn mua, giá quyền chọn có quan hệ cùng chiều với sự tăng giảm giá của chứng khoán cơ sở. Ngược lại, đối với quyền chọn bán, giá quyền chọn có quan hệ ngược chiều với sự biến động của giá chứng khoán cơ sở.

- Thời hạn hiệu lực còn lại của quyền chọn: Thông thường, nếu thời hạn hiệu lực của quyền chọn càng dài thì giá quyền càng cao. Ngược lại, thời hạn hiệu lực còn lại càng ngắn thì giá quyền càng thấp.

- Lãi suất ngắn hạn phi rủi ro hiện hành trên thị trường: Yếu tố này chủ yếu liên quan tới sự tăng, giảm giá của quyền chọn mua hoặc bán trái phiếu. Giá quyền chọn mua trái phiếu sẽ tăng nếu lãi suất ngắn hạn phi rủi ro hiện hành tăng. Điều này ngược lại đối với giá quyền chọn bán trái phiếu .

- Lãi suất coupon: Với lý do các coupon luôn có xu hướng làm giảm giá quyền mua trái phiếu, nên việc nắm giữ trái phiếu sẽ trở nên hấp dẫn hơn so với việc nắm giữ quyền. Điều đó sẽ làm cho giá quyền chọn mua trái phiếu có coupon thấp hơn giá quyền mua trái phiếu thông thường không có coupon. Điều này hoàn toàn ngược lại đối với giá quyền chọn bán trái phiếu.

- Xu hướng dao động của lãi suất trong thời hạn còn lại của quyền: Điều này được giải nghĩa là khi mức lãi suất dự đoán có xu hướng tăng thì giá quyền mua chứng khoán sẽ tăng, ngược lại, giá quyền bán chứng khoán sẽ giảm nếu nếu lãi suất dự đoán có xu hướng giảm sút. Bởi lẽ, khi lãi suất dự đoán càng cao thì người nắm giữ chứng khoán không muốn tiếp tục nắm giữ chứng khoán, điều này có lợi cho người nắm giữ quyền chọn mua và sẽ bất lợi cho những người nắm giữ quyền chọn bán.

Việc nghiên cứu sự tác động của các yếu tố tới sự tăng giảm giá quyền có một ý nghĩa quan trọng đối với người nắm giữ và nó lại càng quan trọng hơn đối với những người kinh doanh quyền chọn trên TTCK bởi đây chính là những căn cứ cần thiết để xác định giá quyền chọn.

2.4. Hợp đồng kỳ hạn (Forward Contracts)

Khái niệm: Hợp đồng kỳ hạn là cam kết mua hoặc bán một hoặc một nhóm chứng khoán hoặc chỉ số chứng khoán nhất định với một số lượng và một mức giá nhất định vào ngày xác định trong tương lai.

Như vậy, hợp đồng kỳ hạn cũng là một hợp đồng kinh tế trong đó hai bên mua bán thỏa thuận và thống nhất với nhau các điều khoản của hợp đồng liên quan tới việc giao dịch chứng khoán vào một thời điểm trong tương lai. Khi thực hiện hợp đồng kỳ hạn, người mua chứng khoán sẽ nhận được chứng khoán đồng thời thanh toán tiền cho người bán. Người bán chuyển giao chứng khoán và nhận tiền theo mức giá đã thỏa thuận và được ghi trong hợp đồng.

* Đặc điểm của hợp đồng kỳ hạn

- Hợp đồng kỳ hạn có tính bắt buộc. Đến ngày thực hiện hợp đồng, nếu bên nào vi phạm hợp đồng sẽ có trách nhiệm bồi thường thiệt hại cho bên bị vi phạm theo các điều khoản của hợp đồng đã ký.

- Ngày thực hiện hợp đồng tùy theo sự thỏa thuận giữa hai bên và phải phù hợp với cơ chế của thị trường.

- Giá trong hợp đồng kỳ hạn là giá mua bán chứng khoán, điều này có nghĩa là không có chi phí khi ký hợp đồng mua bán như trong hợp đồng quyền chọn.

- Hiệu quả cũng như rủi ro đối với mỗi bên phụ thuộc vào mức độ biến động giá chứng khoán trên thị trường, vào thiện chí và khả năng của bên kia trong quá trình thực hiện hợp đồng đã ký…

Ngoài hợp đồng kỳ hạn có chuyển giao, ngày nay các hợp đồng kỳ hạn không chuyển giao (NDF) cũng đã hình thành và ngày một phát triển. Đến ngày đáo hạn theo hợp đồng, nhà đầu tư nhận lãi (hoặc trả lỗ) căn cứ vào quy mô hợp đồng và chênh lệch giá giữa giá trong hợp đồng kỳ hạn với giá giao ngay trên thị trường.

2.5. Hợp đồng tương lai (Future Contracts)

Khái niệm: Hợp đồng tương lai là hợp đồng mua, hoặc bán một khối lượng chứng khoán nào đó, tại một thời điểm xác định trong tương lai. Đây là loại hợp đồng đặc biệt được giao dịch theo tiêu chuẩn của sở giao dịch.

* Đặc điểm của hợp đồng tương lai

- Hoạt động mua bán được thực hiện theo các tiêu chuẩn mà sở giao dịch quy định. Ví dụ: loại chứng khoán được mua bán trên thị trường, thời gian đáo hạn, quy mô hợp đồng, mức ký quỹ…

- Giá chứng khoán được hình thành theo nguyên tắc đấu giá, hoặc khớp lệnh. Giá này không cố định như hợp đồng kỳ hạn mà thay đổi hàng ngày theo giá thị trường.

- Việc thanh toán lỗ, lãi với nhà đầu tư được thực hiện hàng ngày căn cứ vào quy mô hợp đồng và mức chênh lệch giá giữa giá đóng cửa ngày thanh toán với giá khớp lệnh (nếu là ngày thanh toán lãi, lỗ đầu tiên), với giá đóng cửa ngày hôm trước (nếu là các ngày thanh toán lãi, lỗ tiếp theo).

- Phần lớn các hợp đồng tương lai không giao hàng vào ngày đáo hạn mà thực hiện bằng một hợp đồng đảo.

TÓM LƯỢC

Có một số loại chứng khoán phái sinh chủ yếu như quyền mua cổ phần, chứng quyền, quyền chọn… Các loại chứng khoán phái sinh không phải là công cụ huy động vốn, nó là các công cụ bảo vệ quyền lợi cho các cổ đông hiện hữu, cho trái chủ, hoặc là các công cụ đầu cơ và phòng tránh rủi ro trong đầu tư chứng khoán.

Nguồn: topica.edu.vn

Nguồn: https://25giay.vn

Danh mục: Tin Tức