Phương pháp đối ứng tài khoản

Nội Dung

1. Khái niệm và ý nghĩa của phương pháp đối ứng tài khoản

Khái niệm phương pháp đối ứng tài khoản:

Phương pháp đối ứng tài khoản là phương pháp phản ánh sự biến động của tài sản, nguồn vốn và các quá trình hoạt động được thể hiện trong mỗi nghiệp vụ kinh tế, tài chính phát sinh. Phương pháp này được cấu thành bởi hai yếu tố: Tài khoản kế toán và các quan hệ đối ứng tài khoản.

Bạn đang xem: Phương pháp đối ứng tài khoản

Ý nghĩa của phương pháp đối ứng tài khoản:

Phương pháp đối ứng tài khoản nối liền việc lập chứng từ và khái quát tình hình kinh tế tài chính của doanh nghiệp bằng hệ thống báo cáo tài chính. Phương pháp đối ứng tài khoản có vai trò quan trọng trong việc quản lý tài sản của doanh nghiệp và là công việc không thể thiếu trước khi lập hệ thống báo cáo tài chính.

2. Tài khoản kế toán

2.1. Khái niệm và kết cấu của tài khoản kế toán:

Tài khoản kế toán là công cụ, phương tiện để kế toán phản ánh, theo dõi sự biến động của đối tượng kế toán (tài sản, nguồn vốn, doanh thu và chi phí), mỗi một đối tượng được theo dõi trên một tài khoản. Nói cách khác, tài khoản kế toán là phương tiện để tập hợp các khoản tiền của các nghiệp vụ kinh tế, tài chính có nội dung tương tự.

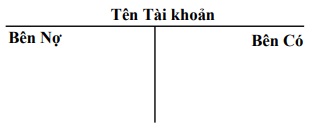

Kết cấu cơ bản của 1 tài khoản kế toán như sau:

Tên tài khoản: là tên của đối tượng kế toán được tài khoản phản ánh.

Tên tài khoản: là tên của đối tượng kế toán được tài khoản phản ánh.- Bên trái của tài khoản gọi là bên Nợ.

- Bên phải của tài khoản gọi là bên Có.

Việc phân chia bên Nợ và bên Có ở 2 bên trái – phải chỉ mang tính quy ước để ghi chép chứ không bao hàm ý nghĩa về mặt kinh tế.

2.2. Nguyên lý kết cấu tài khoản kế toán:

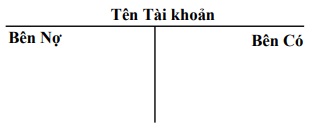

Tài khoản kế toán là phương tiện để phản ánh sự biến động của đối tượng kế toán, mỗi đối tượng được phản ánh trên một tài khoản. Đối tượng kế toán của một doanh nghiệp mang tính đa dạng, phong phú do đó một doanh nghiệp phải sử dụng nhiều loại tài khoản. Việc xây dựng nguyên lý kết cấu chung của tài khoản sẽ tạo cơ sở cho việc thiết kế cách ghi chép trên các loại tài khoản kế toán chủ yếu. Nguyên lý kết cấu tài khoản kế toán bao gồm:

- Phải có nhiều loại tài khoản cơ bản để phản ánh tài sản, nguồn vốn cũng như phải có các tài khoản điều chỉnh cho các tài khoản cơ bản.

- Kết cấu của tài khoản phản ánh tài sản phải ngược với kết cấu của tài khoản phản ánh nguồn vốn và kết cấu của tài khoản điều chỉnh phải ngược với kết cấu của tài khoản cơ bản mà nó điều chỉnh.

- Số phát sinh tăng được phản ánh cùng bên với số dư đầu kỳ, số phát sinh giảm được phản ánh ở bên còn lại của tài khoản kế toán.

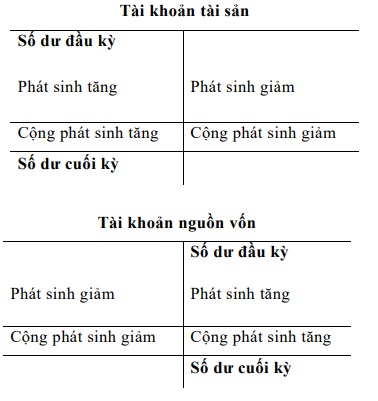

Cách ghi chép trên các tài khoản chủ yếu:

Trên cơ sở nguyên lý kết cấu tài khoản kế toán, việc ghi chép vào tài khoản phản ánh tài sản, nguồn vốn, chi phí, doanh thu và xác định kết quả được minh hoạ như sau:

Số dư cuối kỳ trên một tài khoản được xác định theo công thức sau:

Số dư cuối kỳ = Số dư đầu kỳ + Tổng phát sinh tăng – Tổng phát sinh giảm

Trong các loại tài khoản chủ yếu ở trên thì chỉ có tài khoản phản ánh tài sản, nguồn vốn là có số dư, còn các tài khoản phản ánh chi phí, doanh thu và xác định kết quả là không có số dư.

3. Quan hệ đối ứng tài khoản

Khái niệm quan hệ đối ứng tài khoản:

Xem thêm : Quy trình đánh giá chiến lược và tầm quan trọng

Trong quá trình tồn tại và hoạt động của bất kể doanh nghiệp nào đều phát sinh các giao dịch, sự kiện kinh tế giữa doanh nghiệp với các bộ phận, cá nhân trong doanh nghiệp đó hoặc các tổ chức, cá nhân khác ngoài doanh nghiệp. Các giao dịch, sự kiện kinh tế này được gọi là các nghiệp vụ kinh tế, tài chính. Nghiệp vụ kinh tế, tài chính được hiểu là những sự kiện kinh tế có ảnh hưởng đến tình hình tài chính của doanh nghiệp. Theo Luật Kế toán Việt Nam: “Nghiệp vụ kinh tế, tài chính là những hoạt động phát sinh cụ thể làm tăng, giảm tài sản, nguồn hình thành tài sản của đơn vị kế toán”.

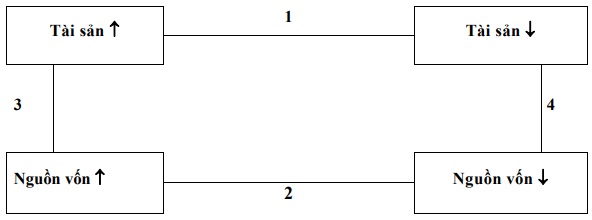

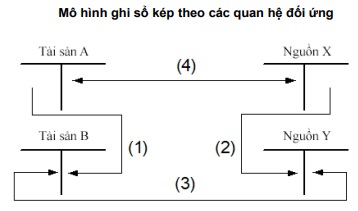

Quan hệ đối ứng tài khoản là mối quan hệ giữa tài sản và nguồn vốn, giữa các loại tài sản với nhau hoặc giữa các loại nguồn vốn với nhau trong các nghiệp vụ kinh tế, tài chính phát sinh và có ảnh hưởng đến phương trình kế toán. Do tính cân bằng giữa tài sản và nguồn vốn trong doanh nghiệp nên bất kể nghiệp vụ kinh tế, tài chính nào phát sinh đều có thể thuộc 1 trong 4 loại quan hệ đối ứng tài khoản sau: Tăng tài sản này – Giảm tài sản khác, Tăng nguồn vốn này – Giảm nguồn vốn khác, Tăng tài sản – Tăng nguồn vốn, Giảm tài sản – Giảm nguồn vốn.

Bốn loại quan hệ đối ứng tài khoản:

Loại 1: Tăng tài sản này – Giảm tài sản khác

Quan hệ đối ứng này chỉ xảy ra trong nội bộ doanh nghiệp. Trong quan hệ đối ứng này, tổng quy mô tài sản của doanh nghiệp không thay đổi, khi quan hệ đối ứng này phát sinh chỉ làm thay đổi cơ cấu tài sản. Quan hệ đối ứng này thường phát sinh trong các loại nghiệp vụ kinh tế, tài chính như: mua tài sản bằng tiền, thu hồi các khoản nợ phải thu bằng tiền, đầu tư tài chính bằng tiền, dùng tiền cho vay, chi phí phát sinh bằng tài sản, trả trước cho người bán bằng tiền…

Ví dụ: Xuất quỹ tiền mặt mua nguyên vật liệu nhập kho trị giá 25 triệu đồng. Trong nghiệp vụ này, tài sản “Tiền mặt” giảm 25 triệu đồng còn tài sản “Nguyên vật liệu” tăng 25 triệu đồng.

Loại 2: Tăng nguồn vốn này – Giảm nguồn vốn khác

Các nghiệp vụ kinh tế, tài chính phát sinh thuộc loại quan hệ đối ứng này không làm thay đổi quy mô nguồn vốn cũng như tài sản mà chỉ làm thay đổi cơ cấu nguồn vốn của doanh nghiệp. Quan hệ đối ứng này thường phát sinh trong các loại nghiệp vụ kinh tế, tài chính như: Phát sinh nợ mới thanh toán nợ cũ, sử dụng lợi nhuận trích lập quỹ của doanh nghiệp…

Ví dụ: Trích lợi nhuận lập quỹ đầu tư phát triển: Nguồn vốn “Lợi nhuận chưa phân phối” giảm trong khi nguồn vốn “Quỹ đầu tư phát triển” lại tăng lên, tổng nguồn vốn không thay đổi.

Loại 3: Tăng tài sản – Tăng nguồn vốn

Quy mô tài sản và nguồn vốn tăng cùng một lượng bằng nhau sau nghiệp vụ kinh tế, tài chính phát sinh. Quan hệ đối ứng này thường phát sinh trong các loại nghiệp vụ kinh tế, tài chính như: Nhận vốn đầu tư của chủ sở hữu, mua chịu tài sản, mua tài sản bằng tiền vay, phát sinh chi phí bằng vay hay nợ phải trả, doanh thu phát sinh bằng tiền hay nợ phải thu, nhận trước tiền hàng của khách hàng…

Ví dụ: Mua nguyên vật liệu 15 triệu đồng đã nhập kho nhưng chưa trả tiền cho người bán: Tài sản “Nguyên vật liệu” tăng, đồng thời nguồn vốn “Phải trả nhà cung cấp” cũng tăng lên một lượng tương ứng.

Loại 4: Giảm tài sản – Giảm nguồn vốn

Quy mô tài sản và nguồn vốn giảm cùng một lượng bằng nhau sau nghiệp vụ kinh tế, tài chính phát sinh. Quan hệ đối ứng này thường phát sinh trong các loại nghiệp vụ như: thanh toán vay, nợ bằng tiền, hoàn trả vốn cho chủ sở hữu…

Ví dụ: Thanh toán nợ cho người bán bằng tiền mặt. Trong trường hợp này, tài sản “Tiền mặt” giảm đồng thời nguồn vốn “Phải trả nhà cung cấp” cũng giảm một lượng tương ứng.

Qua phân tích những trường hợp trên có thể khái quát các quan hệ đối ứng theo sơ đồ sau:

Qua các ví dụ trên có thể nhận xét rằng: Những nghiệp vụ kinh tế, tài chính phát sinh liên quan đến sự biến động trong nội bộ tài sản hoặc nội bộ nguồn vốn thì chúng phải là quan hệ ngược chiều và kết quả không làm thay đổi quy mô tài sản của doanh nghiệp. Ngược lại, những nghiệp vụ kinh tế, tài chính phát sinh liên quan đến sự biến động trong cả tài sản lẫn nguồn vốn thì chúng phải là quan hệ cùng chiều và kết quả hoặc làm tăng hoặc làm giảm quy mô tài sản của doanh nghiệp.

Qua các ví dụ trên có thể nhận xét rằng: Những nghiệp vụ kinh tế, tài chính phát sinh liên quan đến sự biến động trong nội bộ tài sản hoặc nội bộ nguồn vốn thì chúng phải là quan hệ ngược chiều và kết quả không làm thay đổi quy mô tài sản của doanh nghiệp. Ngược lại, những nghiệp vụ kinh tế, tài chính phát sinh liên quan đến sự biến động trong cả tài sản lẫn nguồn vốn thì chúng phải là quan hệ cùng chiều và kết quả hoặc làm tăng hoặc làm giảm quy mô tài sản của doanh nghiệp.

4. Phương pháp ghi sổ kép

* Khái niệm phương pháp ghi sổ kép:

Phương pháp ghi sổ kép hay ghi kép trên tài khoản là phương pháp phản ánh các nghiệp vụ kinh tế, tài chính phát sinh lên tài khoản kế toán theo các quan hệ đối ứng bằng cách ghi ít nhất 2 lần với cùng 1 số tiền phát sinh lên ít nhất 2 tài khoản kế toán có quan hệ đối ứng với nhau. Thực chất là ghi Nợ vào tài khoản này và ghi Có vào tài khoản khác có quan hệ đối ứng với nó với cùng một số tiền.

Xem thêm : Tăng trưởng kinh tế là gì? Vai trò & các nhân tố tăng trưởng kinh tế

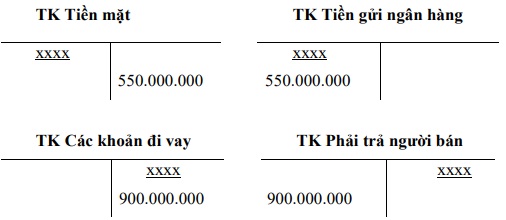

Ví dụ 1: Doanh nghiệp gửi 550 triệu đồng tiền mặt vào tài khoản mở tại ngân hàng. Nghiệp vụ này liên quan đến sự biến động của tiền mặt và tiền gửi ngân hàng theo chiều hướng tăng tiền gửi và giảm tiền mặt. Tiền mặt và tiền gửi đều là tài sản, mà tài khoản tài sản tăng được ghi bên Nợ, giảm được ghi bên Có, do đó nghiệp vụ này được ghi Nợ Tài khoản Tiền gửi ngân hàng và ghi Có Tài khoản Tiền mặt.

Ví dụ 2: Doanh nghiệp vay ngắn hạn ngân hàng trả nợ người bán 900 triệu đồng. Nghiệp vụ này liên quan đến sự biến động của hai nguồn vốn là vay ngắn hạn và phải trả người bán, trong đó vay ngắn hạn tăng và phải trả người bán giảm. Tài khoản nguồn vốn tăng được ghi ở bên Có, giảm được ghi ở bên Nợ nên nghiệp vụ này được ghi Nợ Tài khoản Phải trả người bán và ghi Có Tài khoản Vay ngắn hạn.

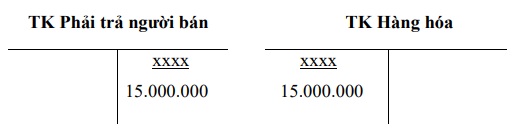

Ví dụ 3: Doanh nghiệp mua hàng hóa nhập kho với giá trị 15.000.000 đồng, chưa trả tiền người bán. Nghiệp vụ này làm cho tài sản hàng hóa tăng lên, nguồn vốn phải trả người bán cũng tăng với cùng một lượng 15.000.000 đồng. Tài khoản phản ánh tài sản tăng ghi Nợ, tài khoản phản ánh nguồn vốn tăng ghi Có nên nghiệp vụ này được ghi bên Nợ Tài khoản Hàng hóa và ghi bên Có Tài khoản Phải trả người bán.

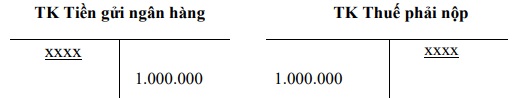

Ví dụ 4: Doanh nghiệp nộp thuế cho ngân sách bằng chuyển khoản 1.000.000 đồng. Nghiệp vụ này dẫn đến nguồn vốn công nợ thuế phải nộp giảm và tài sản tiền gửi ngân hàng cũng giảm với cùng một lượng 1.000.000 đồng. Tài khoản phản ánh nguồn vốn giảm ghi Nợ, tài khoản phản ánh tài sản giảm ghi Có, do đó nghiệp vụ này được ghi Nợ Tài khoản Thuế phải nộp và ghi Có Tài khoản Tiền gửi ngân hàng.

Định khoản kế toán:

Định khoản kế toán là việc xác định một nghiệp vụ kinh tế phát sinh được ghi Nợ và ghi Có vào những tài khoản kế toán xác định với số tiền cụ thể là bao nhiêu. Như vậy, định khoản kế toán là công việc trung gian có thể được thực hiện trước khi ghi sổ kế toán nhằm tránh sai sót và tạo điều kiện thuận lợi cho việc phân công lao động kế toán.

Định khoản kế toán bao gồm hai loại là định khoản giản đơn và định khoản phức tạp. Định khoản giản đơn là những định khoản chỉ liên quan đến hai tài khoản kế toán (1 tài khoản ghi Nợ và 1 tài khoản ghi Có với số tiền bằng nhau). Còn định khoản phức tạp là những định khoản liên quan đến ít nhất từ 3 tài khoản kế toán trở lên (ghi Nợ 1 tài khoản đối ứng với ghi Có nhiều tài khoản; Hoặc ghi Nợ nhiều tài khoản đối ứng với ghi Có 1 tài khoản, nguyên tắc là tổng số tiền ghi Nợ và ghi Có vào tài khoản trong 1 định khoản bao giờ cũng bằng nhau).

Ví dụ 5: Doanh nghiệp mua nguyên vật liệu nhập kho chưa thanh toán cho người bán theo giá hóa đơn GTGT có thuế GTGT 10% là 165.000 đồng. Nghiệp vụ này được định khoản như sau:

- Nợ TK Nguyên vật liệu: 150.000

- Nợ TK Thuế GTGT được khấu trừ: 15.000

- Có TK Phải trả người bán: 165.000

Ví dụ 6: Doanh nghiệp rút tiền gửi ngân hàng trả nợ người bán nguyên vật liệu 165.000, nhập quỹ tiền mặt 100.000, nộp thuế cho ngân sách 50.000 và thanh toán vay ngắn hạn đến hạn trả 250.000. Nghiệp vụ này được định khoản như sau:

- Nợ TK Phải trả người bán: 165.000

- Nợ TK Tiền mặt: 100.000

- Nợ TK Thuế phải nộp: 50.000

- Nợ TK Các khoản đi vay: 250.000

- Có TK Tiền gửi ngân hàng: 565.000

Định khoản phức tạp ở trên có thể được tách thành các định khoản giản đơn khi ghi sổ kế toán. Về mặt nguyên tắc, một định khoản phức tạp có thể được tách thành các định khoản giản đơn, nhưng ngược lại không được gộp các định khoản giản đơn thành 1 định khoản phức tạp khi ghi sổ kế toán (nhằm đảm bảo tính rõ ràng và có thể kiểm tra được số liệu kế toán).

Nguyên tắc và quy trình định khoản kế toán:

Việc định khoản kế toán cần tuân thủ các nguyên tắc sau:

- Xác định tài khoản ghi Nợ trước, tài khoản ghi Có sau (thói quen của người làm kế toán, Nợ trước – Có sau).

- Tổng số tiền ghi vào bên Nợ của các tài khoản phải bằng tổng số tiền ghi vào bên Có của các tài khoản trong cùng một định khoản.

- Một định khoản phức tạp có thể tách thành các định khoản giản đơn nhưng không được gộp các định khoản giản đơn thành một định khoản phức tạp.

Quy trình định khoản kế toán: Qua phân tích và trình bày các ví dụ ở trên, có thể khái quát 4 bước để lập được định khoản kế toán như sau:

- Xác định đối tượng kế toán xuất hiện trong mỗi nghiệp vụ kinh tế, tài chính phát sinh được phản ánh trên chứng từ kế toán.

- Xác định tính chất tăng, giảm của từng đối tượng kế toán.

- Xác định các tài khoản kế toán sẽ sử dụng để định khoản.

- Xác định tài khoản và số tiền ghi Nợ, ghi Có.

Phương pháp ghi sổ kép có thể được khái quát qua sơ đồ sau:

(Lytuong.net – Nguồn tham khảo: topica.edu.vn)

Nguồn: https://25giay.vn

Danh mục: Ảnh Đẹp